摘要:「每周编辑精选」是Odaily星球日报的一档“功能性”栏目。星球日报在每周覆盖大量即时资讯的基础上,也会发布许多优质的深度分析内容,但它们也许会藏在信息流和热点新闻中,与你擦肩而过。因此,我们编辑部将于每周六从过去...

「每周编辑精选」是Odaily星球日报的一档“功能性”栏目。星球日报在每周覆盖大量即时资讯的基础上,也会发布许多优质的深度分析内容,但它们也许会藏在信息流和热点新闻中,与你擦肩而过。

因此,我们编辑部将于每周六从过去 7 天发布的内容中,摘选一些值得花费时间品读、收藏的优质文章,从数据分析、行业判断、观点输出等角度,给身处加密世界的你带来新的启发。

下面,来和我们一起阅读吧:

投资与创业

IOSG Ventures:如何定价非理性市场的项目公允估值(FDV)?

定义指导市值计算的原则至关重要。这些原则应与每个代币可以生成的价值相一致。例如,为员工、VC 和空投分配的代币应包括在市值计算中,不考虑它们的锁定状态,因为它们具有具体的用途。相反,为未来未定义用途保留的代币不应被视为未来供应,直到其预定用途变得明显。

应用这些原则会产生代币分类的一般规则。具有明确用途和分配的代币,用于 VC、社区、员工或开发人员,应计入市值。但可以应用折扣以考虑长期释放计划。相反,缺乏具体分配的代币应在其预期用途变得明显之前不予考虑。例如,生态系统基金和储备金是其中的示例。

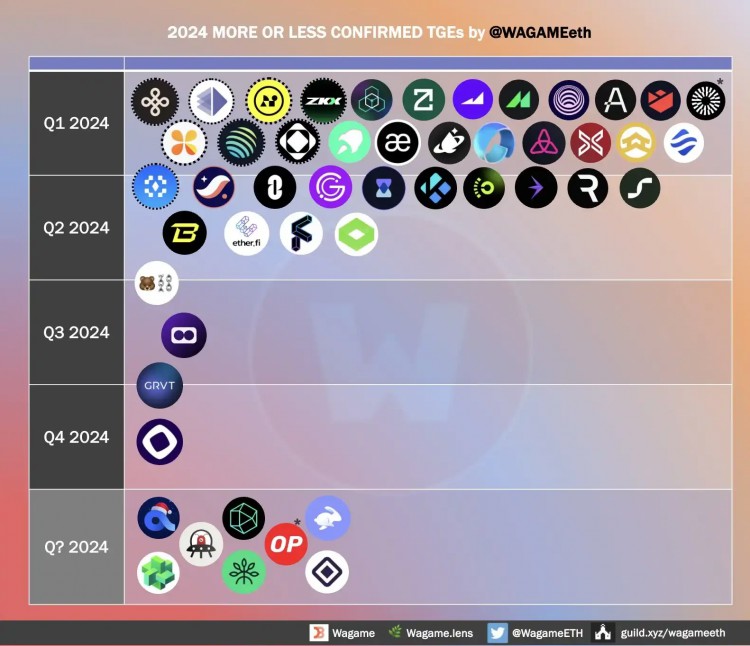

一文梳理 2024 潜在空投

财富效应崛起,Cosmos 生态还有哪些潜在空投机会?

Cosmos 生态的潜在空投机会有公链 Polymer、公链 Berachain、跨链交易和流动性路由协议 SquidSquid、生态应用链 Noble Cosmos、公链 Initia、隐私公链 Fairblock、游戏公链 Tabi Chain、模块化结算层 Eclipse、以太坊再质押协议 EigenLayer、跨链桥 Wormhole。

最稳妥的办法是多种代币尽可能多的数量参与质押,并积极参与投票。

CoinList 沉浮录:财富效应消退下,如何重拾昔日辉煌?

CoinList 产品业务如今已梳理为两大板块,分别为对用户端的交易、OTC、质押三大平台,以及对开发者端的启动、测试网、种子、注册等功能。

事实上,主打合规的 CoinList 对 KYC 相当严格,在司法管辖区的诸多国家用户都会被禁止参与新项目公募,比如常见的美国、中国等往往被严禁参与任何项目。在每一个新项目公售前,用户都需要选择对应国家与地区,并提交认证资料,若不符合规定,将无法进入公售。这在一定程度上保护了自身品牌合规,但同时也让不少玩家感叹与财富失之交臂。

以太坊与扩容

TrendX 研究院:一文了解坎昆升级及利好项目分析

坎昆升级,即将到来,预计本次升级最快将在 2 月底完成。此次升级最大的目的就是对以太坊主链进行扩容,增强以太坊网络的可扩展性、安全性和可用性,提高主链的 TPS 和降低 Gas 费。

Blob 的引入使得L2的交易费用显著下降,吞吐量得到一定程度的提高。同时也进一步推动了 Restake 赛道和 DA 赛道项目的发展。利好项目包括 Arbitrum、Optimism、EthStorage、THORChain、Metis、EigenLayer、Kelp DAO、ether.fi、Celestia 等。

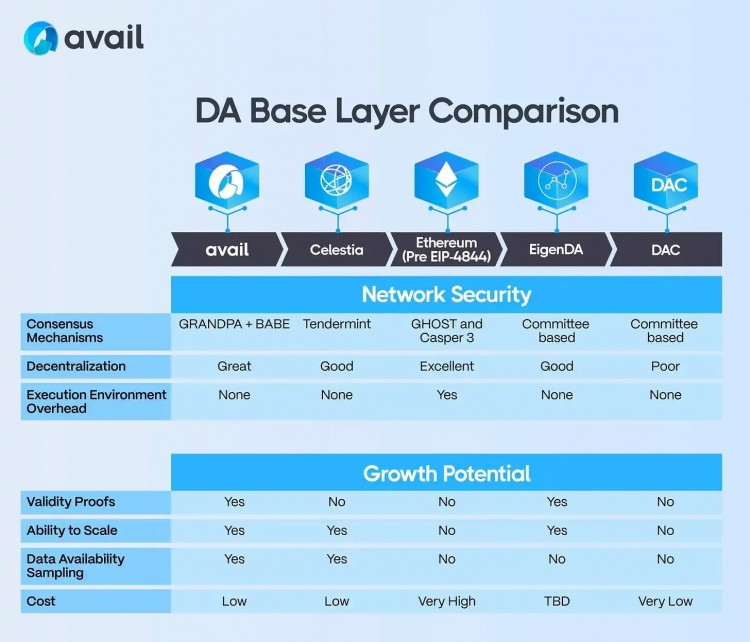

MT Capital 研报:DA 赛道拆解,Celestia 与 EigenDA 对比研究

Celestia 目前展现了稳健的质押趋势,维持着 100 个活跃节点, 11 月前不会有新的代币解锁;用户需求预计将来自于高 TPS 应用和游戏,未来几个月会有大量基于 Celestia RaaS 的链涌现。

EigenDA 在交易吞吐量、节点负载与 DA 成本方面提供远超以太坊 DA 方案的优异表现;拥有更低的启动与质押成本、更快的网络通讯、数据提交速度以及更高的灵活性方面的优势。

Celestia 的竞争优势在于极低的数据可用性成本与更高的数据吞吐量,未来能够享受到模块化 + 应用链双重趋势浪潮带来的增量市场的增益,EigenDA 则会吃到更多对安全性要求更高的以太坊系存量市场。

NEAR 协议通过分片技术和无状态验证增强了扩展性和去中心化,简化了 L2 项目的数据管理。 Avail 则通过模块化系统优化区块链数据处理和存储,支持应用链间异步交互,提升网络性能,并使轻客户端能有效验证数据完整性。

读懂「DA 竞赛」:Celestia、EigenDA 和 Avail,谁会是最终赢家?

Avail、EigenDA 和 Celestia 是 DA 生态系统中的主角——每一个都服务于相同的空间,但在基础设施堆栈、执行和上市方面采取的方法略有不同。

作者认为可能存在寡头垄断式市场,项目会选择最适合其需求的 DA 层。

除了 AltLayer 外,RAAS 赛道还有哪些项目?

帮助项目方构建 Rollup 公链的服务商 RAAS(Rollups-as-a-Service)赛道早期项目有:AltLayer、Gelato、Conduit、Caldera、Lumoz、Cartidge Slot。

如何孵化或寻找具备发展独立应用链的产品与如何创造持续性的收入包括赋能给代币持有人等,是这些 RAAS 项目需要突破的一堵高墙。

概览 Rollup 市场现状:正统性、主权性、模块化和 Restaking 争雄

进入 24 年,在模块化、Restaking 等新原语的刺激下,Rollup 开始分化出 4 种类型:正统性 Rollup、主权性 Rollup、模块化 Rollup、Restaking Rollup。

正统性 Rollup 主动追求作为以太坊执行层的外包商之一,追求 EVM 等效性甚至以太坊等效性,Optimism、Linea、Scroll 属于此类。

主权性 Rollup 以 Metis、Vitalik 和 Eli 联合发起的 Starknet 为代表。

模块化 Rollup 目前分为两种子类型:Manta 等通用性 Rollup 和 Aevo、Lyra 等 Dapp Rollup。模块化 Rollup 目前的状态,让人感觉只是将 DA 层从以太坊换成 Celesita、Avail 等模块化区块链 DA。但这样的想法,忽略了模块化 Rollup 的深层意义,即模块化 Rollup 是对目前主流的 Rollup 中心辐射结构的革新和挑战。Restaking Rollup 是 Raas 服务商 AltLayer 与 EigenLayer 联合推出的新原语。与主权 Rollup 中的 Metis 相比,它的验证网络和共识网络从 EigenLayer AVS 节点网络中引导,经济安全性来源于 Restaking 的 ETH 和 LST,安全性高于由 L2 原生协议代币保障。

Restaking Rollup,在结算层之前插入了一个名为 AltLayer Vital 的中继层,在共识层和数据可用层之前插入了一个名为 Altlayer Mach 的中继层,由它们分别承载结算层、共识层和数据可用层的部分功能。这样的架构可以提升 Rollup 的安全性、最终确认性和降低数据可用性验证成本。

再质押

再质押市场的春风将至?盘点再质押赛道潜力项目

EigenLayer 为 Cosmos 子链提供再质押服务,使 Cosmos 获得了以太坊的安全性,也为以太坊质押者开辟了增量收益的新世界。

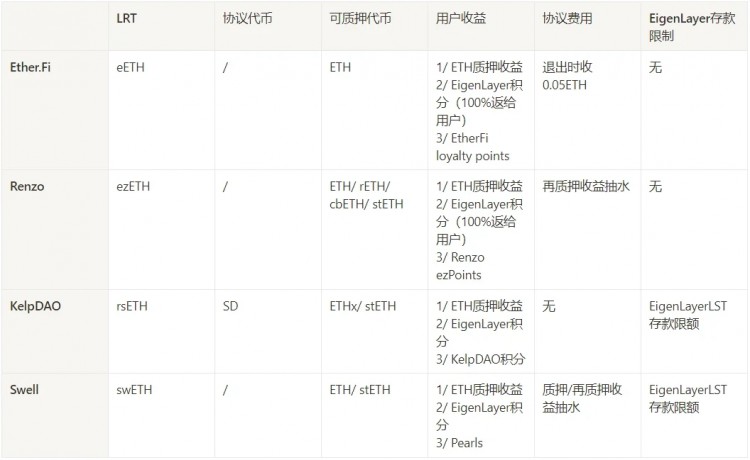

五个未发币的再质押项目可以在获取各自项目积分的同时获取 EigenLayer 积分:Kelp DAO、Swell、ether.fi、Renzo、Puffer Finance。

利用去中心化利率交易市场 Pendle 也可以参与再质押。

再质押增添了罚没风险、集中化风险、合约风险等。

一文速览 LRTFi 的原理、生态和玩法

EigenLayer 提供了一种池安全性机制和一个安全性市场,即多个项目可以共享以太坊安全池,而用户需要衡量各个项目所提供的收益和风险,来选择加入或退出在 EigenLayer 上构建的再质押模块。

用户质押到 EigenLayer 一本多利,但可能质押不进去,锁住流动性,增加风险和策略复杂度,LRTFi 项目的出现主要解决了这些问题,降低再质押的门槛。LRT 的收益是构建在 LST 之上的,显然会有更高的回报。同时,LRT 项目也会有更高的风险。

目前,LRT 项目已经上线的有 EtherFi,Renzo,Swell 和 KelpDAO,还有近十个在测试网,项目的玩法差异性不大,区别主要在挖 EigenLayer 积分的能力和退出流动性上。

市面上的资金本就有限,抢占先机和龙头地位至关重要。但是 LRT 有它的复杂性,如何做好风险管理也是 LRT 项目的一大竞争力。

LRT 项目也会和 LST 项目一样,为了确保节点运行稳定,会寻求和 DVT 技术项目的合作,如 Obol,SSV;基于 LRT 的借贷、dex、衍生品也会逐步出现;另外,为多链项目提供支持,也会是 LRT 项目的发展方向之一。

Restaking 赛道顶流项目,详解 EigenLayer 的逻辑、风险及生态玩法

POS 机制下网络验证成为痛点是为再质押的背景。

Eigenlayer 协议的运行依靠二次质押与构建安全共享体系(池化安全和自由市场),存在质押者、运营者、AVS 服务需求方三种角色。Eigenlayer 生态正向意义大于潜在风险(安全共享的逻辑难题和盈利难题),潜力项目值得高度关注。

多生态与跨链

探索 Blast 生态:哪些项目值得关注和埋伏?

Blast 官方看好哪些板块 ,这可以从 Blast BIG BANG 竞赛主题类别略见一斑,即,永续合约 DEX、现货 DEX、借贷协议、NFT / 游戏、SocialFi、GambleFi、基础设施,此外,还涵盖特别是以独特方式利用 Blast 原生收益或 Gas 收入共享的项目。

具体项目有:DEX/ 流动性(Thruster、ambient、MonoSwap、Ring Protocol、BLASTER),衍生品(SynFutures Protocol、Particle、Roguex、Easy X、Bloom、SphereX、Blast Futures、Cyber Finance),Launchpad(ZAP、BLASTOFF、),SocialFi(EarlyFans、UpTo 3.xyz),借贷(Natrium、Blastway),NFT/ 游戏(BAC Games、Blast Penguins、Blastopians),基础设施(Tornado Blast、Boom Bots、Pyth Network、RedStone Oracles、The Graph、QuickNode、Galxe),其他(Blast Name Service、Zest、Layer Rating)。

E 2 M Research:Osmosis 协议数据分析

Osmosis 已经成为 Cosmos 生态的网络中心和流动性中心,这将形成很强大的网络效应。

例如在即将到来的 dYdX Chain,如果要从以太坊或者 Arbitrum 跨链 USDC 至 dYdX Chain 上,官方的方案需要通过 Axelar 跨链至 osmosis 上,再交换为原生 Noble 版 USDC 充值至 dYdX Chain,这将给 Osmosis 带来较大的流动性。

同时最新的基于 Cosmos SDK 搭建的项目都会针对 OSMO 的质押者进行空投,例如最近的 Celesita 等,这会进一步加强其垄断地位。随着未来更多的项目使用 Cosmos SDK 搭建,其原生代币的兑换都需要通过其他的 DEX 协议进行,而 Osmosis 拥有最大流动性和最强的网络连接性,必然会成为项目方的首选。

但从另一方面来看,如果 Cosmos 生态未能获得良好的发展,而是在与 Layer 2 或者其他公链例如 Solana 等的竞争中失败,则将导致 Osmosis 陷入危机。Osmosis 也将面临 Cosmos 生态内部的其他对手的竞争,例如 Kujira、Crescent 以及 Astroport 等。

LayerZero 宣布上线V2,协议设计有何亮点?

LayerZero V2 亮点包括:通用消息传递、模块化安全、无许可执行、统一语义、V1兼容性。

Coinbase:详解跨链桥现状及趋势

桥可以分为 3 类:原生桥、第三方桥和桥聚合器。桥接的主要目的是为数据、资产(的账本/链/位置)和数据、资产的预期执行目的地之间的增量提供服务。主要的用例仍然是资产转移(一条链上的代币与另一条链上的代币)+交换(用链 A 上的代币交换链 B 上的代币)。通常以链上 AUC(或 TVL)来衡量其流动性/使用量。

桥在差异化竞争,根据用例和分布的不同,可能会有多个赢家。CCTP (Circle 的多链 USDC 标准)将成为对桥梁影响的重要数据点。CCTP 是 Circle 帮助 USDC 多链发行的标准。采用 CCTP 对桥梁的长期防御能力产生了影响。只要链的数量和对用户体验抽象的需求增加,桥就会继续被使用。桥梁和预言机最终将争夺数据发布权。

Web3+

将推文变为交互式应用,一文了解 Farcaster 新功能 Frames

Frames 可以将任何 Farcaster 发布的内容转化为交互式应用。这为 Farcaster 生态系统带来了更多的可能性,包括在 cast 中内置的空投检查器和一键免 Gas 费的 NFT 铸造。Frames 的到来催生了 Farcaster 活动的激增,反应(评论、点赞和转发)增加了 100% 以上,注册用户已经突破了 7 万大关。

文章还介绍了 10 个引起了市场关注的早期 Frames 的应用,并列出相关资源和分析文章。

Vitalik 新作:Crypto+AI 的应用前景和挑战

人工智能与区块链之间的相互作用分四类:

AI 作为游戏中的参与者(最高的可行性):在 AI 参与的机制中,激励的最终来源来自于人类输入的协议。

AI 作为游戏界面(潜力很大,但存在风险):AI 帮助用户理解周围的加密世界,并确保他们的行为(例如签名的消息和交易)与其意图相符,以避免被欺骗或受骗。

AI 作为游戏规则(需要非常谨慎):区块链、DAO 和类似机制直接调用 AI。例如,「AI 法官」。

AI 作为游戏目标(长期而有趣): 设计区块链、DAO 和类似机制的目标是构建和维护一个可以用于其他目的的 AI,使用加密技术的部分要么是为了更好地激励训练,要么是为了防止 AI 泄露私人数据或被滥用。

一周热点恶补

过去的一周内,FTX 放弃重启,预计在破产清算中全额支付加密货币客户,分析称 FTX 和 Alameda 仍持有 FTT 总供应量的 76% ,近两个月未卖出,美司法部称 FTX 失踪的 4 亿美元因 SIM 卡交换攻击而被盗,Celsius 开始向债权人分配超 30 亿美元加密货币和法币,BlockFi:已返还逾 5 亿美元的加密货币,将开启下一轮资金返还,加密衍生品交易所 OPNX 将于二月关闭,Ripple 遭黑客攻击被窃取 2.13 亿枚 XRP,价值约合 1.125 亿美元;

此外,政策与宏观市场方面,Google 更新广告规定,允许推广比特币和加密信托产品,YieldMax 向美 SEC 提交申请以推出比特币期权收益策略 ETF,嘉实基金在港提交首支比特币 ETF 申请,最快将于春节后上架,香港对合规加密交易所执行 50% 最低保险要求,香港对 Worldcoin 涉嫌违规收集客户虹膜资料展开调查,界面新闻:中国反洗钱法迎首次大修,涵盖打击虚拟资产洗钱犯罪;

观点与发声方面,Needham:近期导致比特币抛售两大因素“FTX 和套利基金”已基本结束,知情人士:币安已开始允许部分大型交易商将资产存放在 Sygnum Bank 等独立银行,BNB Chain 发布 2024 年度展望:将逐步淘汰 BNB 信标链并构建“One BNB”互联范例,Jupiter 创始人:7 天后不会出售代币,Launchpool 中所有代币将进入财库或用于 LP;

机构、大公司与头部项目方面,21 Shares 发布 ARKB 比特币持仓 Dune 面板,比特币质押链 BounceBit 上线,Jupiter 推出其治理代币 JUP 并开放空投申领,Altlayer 开启 TIA 质押者空投领取流程,Dmail 开放第一季空投申领,Frame:重新开放空投查询,主网启动时间推迟;

NFT 和 GameFi 领域,OpenSea CEO:已收到收购意向,对潜在的收购交易持开放态度,SkyArk Chronicles 深陷虚假融资争议……嗯,又是跌宕起伏的一周。

附《每周编辑精选》系列传送门。

下期再会~