作者:Marcel Pechman,Cointelegraph;编译:松雪,金融

虽然价格止步不前,但却受到了影响 2024 年减半的影响,美国可能允许现货BTC交易所交易基金 (ETF) 的推动,自 10 月 7 日至今的 24.2% 增长增强了大家的信心。

投资者担心全球经济的悲观前景

空头估计,随着美联储将利率保持在利率上 5.25% 更多的宏观经济数据将支持全球经济萎缩,以抑制通胀。 例如,11月6日,中国10月份出口同比减少6.4%。 此外,德国11 月 7 日公布的 10 工业生产较上月减少 1.4%。

虽然主要产油国可能会减少供应,但世界经济活动疲软会导致世界经济活动疲软 WTI 油价自 7 自月底以来,首次跌破 78 美金。 明尼阿波利斯联储行长尼尔·卡什卡利利 11 月 6 每日言论奠定了看跌基调,引起了“转化为质量”的反应。

卡什卡里说:“我们还没有完全处理通货膨胀问题。 我们还有更多的工作要做。

投资者纷纷转向美国国债寻求庇护,导致10年期国债收益率降至4.55%,为6周至今的最低水平。 奇怪的是,标准普尔 500 指数已达到 4,383 点,为近七周至今的最高水平,超出了全球经济放缓期间的预期。

这种情况可以归因于这样一个事实:标准普尔 500 指数中的企业总共有 2.6 万亿美元的现金和等价物在利率居高不下的情况下提供了一定的保护。 虽然主要科技公司的风险敞口不断增加,但股市提供了稀缺性和股息收益率,这符合投资者在不确定阶段的偏好。

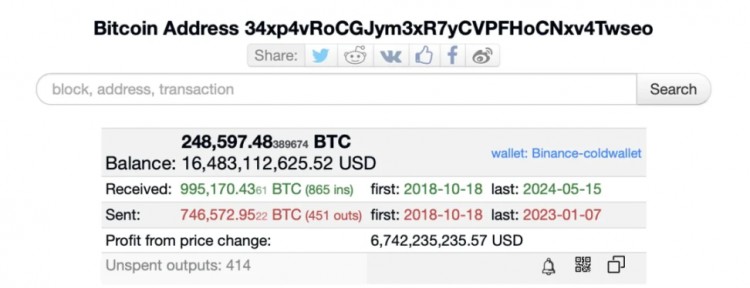

与此同时,比特币期货未平仓合约达到 2022 年 4 达到月至今的最高水平,达到月至今的最高水平, 163 亿美金。 随着芝加哥商业交易所巩固其作为第二大BTC衍生品市场的地位,这一里程碑变得更加重要。

对比特币期权和期货的健康需求

最近,比特币期货和期权的使用已成为媒体的头条新闻。 投资者认为 2024 最乐观的两种催化剂可能会促进杠杆需求:现货 BTC ETF 潜力与比特币减半。

衡量市场健康状况的一种方法是检查比特币期货溢价,它衡量两个月期货合约与当前现货价格的差异。 在强劲的市场中,年化保费(又称基差率)一般应在强劲的市场中 5%–10% 的范围内。

![[金色财经]资料:当全球经济动荡时,比特币可能会上升到 4 万美元](/images/20231108/2679397-1.jpg)

BTC 2 个月期货年化溢价(基差)。 资料来源:Laevitas

请注意该指标如何达到一年多来的最高水平 11%。 这表明,对比特币期货的强劲需求通常是由杠杆多头寸驱动的。 如果情况相反,即投资者大量下注比特币市场下跌,溢价将保持在 5% 或更低。

另一个证据可以从比特币期权市场获得,比较看涨(买入)和看跌(卖出)期权之间的需求。 虽然这一分析不包括更复杂的策略,但它为了解投资者的情绪提供了一个共同的背景。

![[金色财经]资料:当全球经济动荡时,比特币可能会上升到 4 万美元](/images/20231108/2679397-2.jpg)

Deribit BTC 期权看跌期权 24 小时成交量比例。 资料来源:Laevitas

在过去的一周里,该指标的平均值是 0.60,反映出 40% 人们专注于看涨(买入)期权。 有趣的是,过去比特币期权未平仓的合同 30 天里增加了 51%,达到 156 1亿美元,这种增长也是由看涨工具驱动的,如看跌期权成交量数据所示。

随着比特币的价格达到 18 从一个月到现在的最高水平,可能会有一定程度的怀疑和对冲。 然而,衍生品市场的现状显示出健康的增长,没有太多乐观的迹象,这与年底目标价格达到目标价格是一样的 40,000 美元和更高的看涨前景是一致的。