摘要:原文作者:Luccy,BlockBeats北京时间1月11日凌晨4时,美国证券交易委员会(SEC)同时通过了11支现货比特币ETF,这是比特币历乃至整个加密市场历史中,都值得浓墨重彩的历史性时刻,现货比特币ETF终于通过了,比特币翻开了新的一页。...

原文作者:Luccy,BlockBeats

北京时间 1 月 11 日凌晨 4 时,美国证券交易委员会(SEC)同时通过了 11 支现货比特币 ETF,这是比特币历乃至整个加密市场历史中,都值得浓墨重彩的历史性时刻,现货比特币 ETF 终于通过了,比特币翻开了新的一页。

那么 ETF 原理是什么?如何追踪各机构比特币 ETF 价格?BlockBeats 对现有资料做出整理。

ETF(Exchange Traded Fund),交易所交易基金。它代表着基础资产的所有权的一部分,所以 ETF 产品支持赎回,且 ETF 产品不能凭空发行,发行者需要持有等值的基础资产,方可发行 ETF。

比特币 ETF 就是一个凭证,其价格跟比特币的价格绑定。而 ETF 又分成现货 ETF 和期货 ETF。

其中,比特币期货 ETF 就是一个协议,他不跟比特币现货价格绑定,类似一个到期合约。你可以通过签订协议,约定在未来某个时间内,购买或出手比特币。换句话说就是,假如你开了一个比特币期货 ETF,你不需要拿一分钱出来购买比特币。

比特币现货 ETF 不同,他绑定的是比特币现货的价格。你每买一份现货 ETF,都对应着一份现货比特币。

ETF 价格变化追踪

在比特币现货 ETF 的激烈竞争中,各家公司所设定的 ETF 费率具有决定性的重要性,这不仅影响了投资者的选择,也显著影响了公司的市场竞争力。ETF 费率,作为投资者承担的管理成本,直接关系到投资回报率,因此在选择 ETF 产品时,投资者往往会优先考虑费率较低的选项。

截止 1 月 11 日,更新后的费用如下图所示。Hashdex 收取费用 0.90% ,ARK 21 Shares Bitcoin ETF (ARKB) 收取费用 0.0% ( 0.21% ),Bitwise 收取费用 0.0% ( 0.2% ),Franklin 收取费用 0.29% ,BlockRock 收取费用 0.2% ( 0.3% ),VanEck 收取费用 0.25% ,WisdomTree 收取费用 0.0% ( 0.3% ),Invesco and Galaxy Digital 收取费用 0.0% ( 0.39% ),Valkyrie Investment 收取费用 0.0% ( 0.49% ),Grayscale 收取费用 1.5% ,Fidelity 收取费用 0.0% ( 0.25% )。

工具

1.SEC:你可以在 SEC 的官网上注册,填写邮箱,以便第一时间获取关于比特币 ETF 等相关的官方消息和决策。SEC 作为监管机构,其发布的信息是最权威和最准确的。

在掌握行情信息方面也可关注一些知名的行业分析师,如 Bloomberg ETF 分析师 Eric Balchunas 和 James Seyffart,他们在比特币 ETF 方面有深入的研究和见解,关注他们的社交媒体可以获取更加专业的分析和预测,开启小铃铛也将第一时间得到消息。

2.ETF 管理公司官网:可以看到已发行股份、费用率、比特币信托总量、每股含比特币量等基本信息,以及市场价、市场价格变化和每日交易量(股)等交易数据。

· Grayscale Bitcoin Trust

· Bitwise Bitcoin ETF

· iShares Bitcoin Trust

· Valkyrie Bitcoin Fund

· ARK 21 Shares Bitcoin ETF

· Invesco Galaxy Bitcoin ETF

· VanEck Bitcoin Trust

· WisdomTree Bitcoin Fund

· Fidelity Wise Origin Bitcoin Fund

· Franklin Bitcoin ETF

· Hashdex Bitcoin ETF:目前,Hashdex 比特币 ETF 中尚未添加现货敞口,该方案目前正在等待美国证券交易委员会(SEC)的最终批准。

3. 交易平台:SEC 通过的 11 支现货比特币 ETF 中,其中六只 ETF 将在芝加哥期权交易所 (CBOE) 上市,三只将在纽约证券交易所 (NYSE) 上市,两只将在纳斯达克交易。在平台的搜索界面输入其将上市的比特币 ETF 代码即可查看相关信息。

· NYSE

· CBOE

· Nasdaq

3. 数据网:Tradingview、Yahoo Finance、CNBC、FinGuider等,投资人可以在这些网站搜索框内输入想要查询的 ETF 代码,即可查看对应的 ETF 价格等相关信息。

在 FinGuider 中,用邮箱注册账号后,可自选需要观察的 ETF 标的建立一个观察合集,网站会自动生成所选 ETF 的行情对比信息。

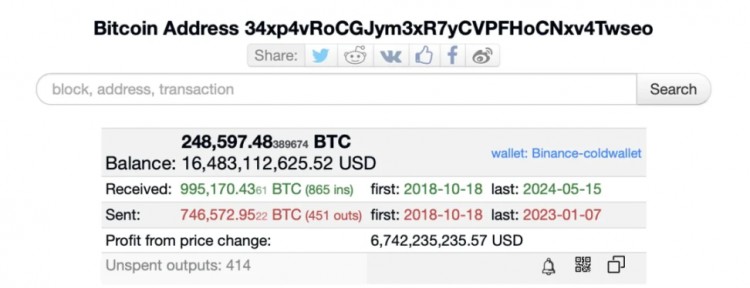

ETF 管理公司资产管理规模

在这些通过名单和申请者中,Grayscale(GBTC)以其约 460 亿美元的资产管理规模显得尤为突出,Blackrock 旗下的 iShares 也以其庞大的 9.42 万亿美元资产管理规模位居行业领先地位。紧随其后的是 ARK 21 Shares(ARKB),管理着约 67 亿美元的资产。相比之下 Bitwise(BITB)虽然规模较小,但仍拥有约 10 亿美元的资产管理规模。

其他重要的参与者包括 VanEck,其管理着约 764 亿美元的资产;WisdomTree(BTCW)和其 975 亿美元的资产管理规模;景顺 Invesco Galaxy(BTCO)和富达 Fidelity(Wise Origin),分别管理着 1.5 万亿美元和 4.5 万亿美元的资产。

ETF 价格的决定机制

ETF 就像股票一样可以实时交易,所以价格是由市场供需关系决定的。ETF 可以基于一篮子资产或某一种资产创建,而这个资产的价格总和叫做 ETF 的 NAV(Net Asset Value),即资产净值。

你购买这个 ETF,就相当于你购买这个篮子里面包含的资产。理论上,ETF 价格反映 NAV 是投资一支 ETF 的最基本前提。ETF 也是在市场上进行交易的,而市场交易价由无数参与者的行为来决定的,市场无法规定大家必须要按照 NAV 来交易。所以,ETF 的市场价格会和它的 NAV 不同。

这里,我们用一个非常简化的模型来说明 ETF 的交易运作原理。

假如发行商想要发行了一只 ETF 基金,每个 ETF 里只包含两个股票 A 和 B,他们的比例是 1 : 1 。当发行商从 SEC 得到批准之后,去集资买了一大堆的股票 A 和 B,然后把这些股票放到一个信托里面,再根据拥有的这些股票来创建对应的 ETF 投放到市场上。

所以,市场上卖的 ETF 本身是一个凭证,并不是真正在买卖里面包含的股票,股票本身则已被发行商保管。ETF 的发行商赚的是这个 ETF 的管理费,其责任是发行和管理,并不直接参与它的市场交易。

当开盘后,假设每只 ETF 中包含的两个股票在市场上的价格,即 NAV 是 2 美元,且现在市场上只有两个人在交易该 ETF。第一位买家愿意出 4 美元购买一股 ETF,如若他购买成功,则会导致市场价拉升到 4 美元,远远高于 2 美元的 NAV,这可能导致潜在的投资者拒绝购买 ETF。

而这时,第二位买家投机取巧,去市场上花费 2 美元总价购买了一支股票 A 和股票 B,打算以 3 美元的价格出售给第一位买家。

但是,第一位买家只愿意购买 ETF 凭证,那么第二位买家就去找发行商,将其持有的股票兑换成 ETF 凭证,这个过程叫做 ETF 创建。然后他以 3 美元的价格出售给第一位买家,此时市场价格被拉低,他也赚到了 1 美元的差价。

同理,如果 ETF 的价格低于 NAV,即第一位买家意图用 1 美元卖掉手中的 ETF,那么第二位买家就可以出价 1.5 美元把这个 ETF 买下来,然后找 ETF 发行商换成股票,拿去市场上卖出,这个过程叫做 ETF 的赎回。此时市场价格被抬高,他赚到了 0.5 美元的差价。

于是,如果其他买家进行同样的操作,那么最终导致 ETF 的市场价格会无限接近 2 美元 NAV 的成本价,从而实现 ETF 的价格紧密追踪 NAV。

在这个过程中,进行了 ETF 创造和赎回的那位买家即授权参与者(Authorized Participant,简称 AP)。在市场中,他们必须要同 ETF 发行商进行 ETF 和股票的兑换,因此,为了便捷的进行套利,AP 手中会有一定的 ETF 库存。

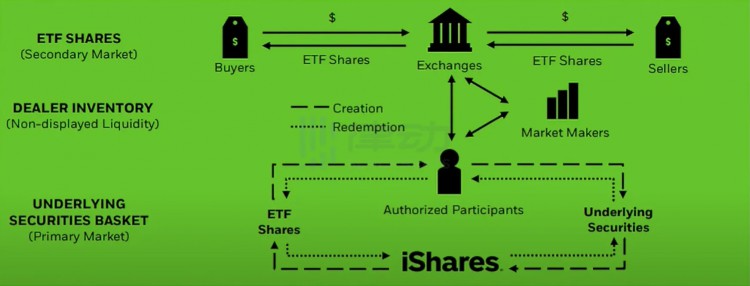

当然,这只是一个简化的模型,真实的市场涉及的情况要更加复杂。在 ETF 市场当中,其实有两级市场以及不同的参与者。

图源:BlackRock

其中,参与者包括,ETF 的管理公司,同时也叫做「sponsor」,如图中的 iShares;市场的投资者,比如散户和机构;MM(做市商)和 AP。AP 往往是一个机构,比如说银行,他和 MM 在图上显示为两个不同的参与者,但在现实世界中可以是同一个机构。

如前所述,ETF 的管理和发行公司们赚的钱就是管理费,当其创建了 ETF 之后,会把这些 ETF 批发给大机构,让这些机构把 ETF 投放到市场里,而这些机构往往就是 AP。此过程发生在 ETF 的一级市场,散户无法参与。

AP 批发来的 ETF 会投放到我们散户参与的二级市场。那如果说 AP 就像是一个批发商,那 MM 就是零售商。MM 和 AP 进行批发性的买卖,然后在二级市场里和散户直接进行交易,使这个 ETF 的交易价格接近 NAV。AP 和 MM 在竞争激烈的环境中运作,并在经济上激励他们参与 ETF 股票的制作或交易。

例一:比特币 ETF 股票创建(投资 ETF):

散户投资者希望投资价值 1 万美元的特定比特币 ETF,比如 IBIT。如果 BTC:USD 的现货价格为 40, 000 美元,而比特币 ETF IBIT 市场上的交易价格为 40, 010 美元,AP 收到来自投资者经纪商的订单,将以 ETF 的公允价值(40, 010 美元)购买价值 10, 000 美元的 IBIT。因为比特币交易价格为 40, 000 美元,而 10, 000 美元相当于 0.25 枚比特币,IBIT 的交易价格比其资产净值溢价 10 美元,那么 AP 的利润并非 ETF 现货和 BTC 现货之间的全部 10 美元差价,而是(0.25 x 10 美元)= 2.50 美元。

例二:比特币 ETF 股票赎回(ETF 平仓):

当 ETF 的交易价格为 39, 990 美元,ETF 的资产净值为 40, 000 美元(现货价格为 BTC:USD 40, 000 美元)时,散户投资者希望出售其 10, 000 美元的头寸。

在这个例子中,ETF 以折扣价交易。AP 将开启交易,同时购买价值 10, 000 美元的 IBIT,并在 BTC:USD 交易价格为 40, 000 美元的交易所出售价值 10, 000 美元的 BTC(0.25 BTC),从而净赚 2.50 美元(0.25 x 10 美元 = 2.50 美元)。

从历史上看,如果某个 AP 退出 ETF 市场,其他 AP 就会介入以促进 ETF 份额的创建和赎回,特别是如果 NAV 存在重大溢价或折价,或者 ETF 及其相关持股价格之间存在差异。这是因为 AP 通常寻求利用这种差异所产生的经济套利机会,这种机会也适用于 MM。

ETF 就是如此通过不同参与者,在一级和二级市场的交易就实现了 ETF 价格的决定机制,即通过「套利机制」使得 ETF 的交易价格相对准确追踪它的 NAV。当然,ETF 的价格会存在溢价或者折价,除了是交易的结果外,还有其它的一些因素,比如 ETF 内的资产在不同时区的交易等。

ETF 管理公司的授权 AP

考虑到与 ETF 创造和赎回相关的复杂性,AP 通常是具备高度专业知识和市场操作能力的机构。在市场波动较大或流动性较低的情况下,AP 的活动对于确保 ETF 市场的健康运行尤为重要。通过 AP 的机制,ETF 能够更有效地追踪其底层资产的表现,同时为投资者提供一个更加稳定和可靠的交易环境。

据最新的信息显示,包括贝莱德在内的正在申请比特币现货 ETF 的资产管理公司,大部分都选择和公布了各自的授权参与者。

例如,BlackRock 计划选择 JPMorgan Securities 和 Jane Street 作为其授权参与者。而灰度 CEO 在社交媒体上发文表示,灰度在今年 5 月提交的文件上早已确认过,GBTC 转换为现货 ETF 后,Jane Street Capital 和 Virtu Americas 为其 ETF 的授权交易商(Authorized Participant)。

高盛正在接洽贝莱德和灰度并就成为其现货比特币 ETF 的授权参与者(AP)进行谈判。据 The ETF Store 总裁 Nate Geraci 在社交媒体披露,继高盛之后,摩根大通也正在与灰度(Grayscale)进行谈判,以担任其现货比特币 ETF 的授权参与者。

WisdomTree 已为其现货比特币 ETF 提交了最新版修订后 S-1 文件,指定 Jane Street Capital 为其现货比特币 ETF 的授权交易商(Authorized Participant)。景顺(Invesco Galaxy)指定 JP Morgan 和 Virtu Americas 为其现货比特币 ETF 的授权交易商,前 6 个月将不收取费用。富达指定 Jane Street 为其现货比特币 ETF 的授权交易商,费用为 0.39% 。

Fidelity 则命名了 Jane Street Capital 作为其授权参与者之一。Invesco/Galaxy 选择了 JPMorgan 和 Virtu 作为授权参与者。Valkyrie 选择了 Jane Street 和 Cantor Fitzgerald 作为其授权参与者。

这些信息可能会随着后续的审批过程和各公司策略的变化而变化。不过可以看见的是,Jane Street 几乎是所有这些资产管理公司的选择。

三种 BTC ETF

基于 BTC 现货的 ETF

BTC 现货 ETF 中,BTC 价格即上文例子中的 NAV。简单地说,发行 BTC 现货 ETF,需要持有等值的 BTC 现货。所以:BTC 现货 ETF 市场 = BTC 现货市场。

也就是说,像贝莱德这种全球型大规模金融机构,很可能会有新的 BTC 投资者,这些投资者没有参与现有的加密市场,他们更习惯、或者受监管等条件的限制,只能购买机构发行的 ETF 产品。市场对 BTC 现货 ETF 的需求越大,机构就需要持有越多的 BTC 现货。

所以,大型金融机构发行 BTC 现货 ETF 产品,可以为 BTC 现货带来增量资金和更广阔的国际市场。

基于 BTC 期货的 ETF

目前,多家金融机构发行了 BTC 期货 ETF 产品,但是这些 BTC 期货 ETF 产品是基于 CME 的 BTC 期货,而 CME 的 BTC 期货是使用现金结算的。所以 BTC 期货 ETF 市场,不能给 BTC 现货市场带来增量资金。

基于现金的 BTC

ETF 基于现金的 BTC,发行机构持有现金去发行 BTC ETF,赎回时赎回现金。自然不会给 BTC 现货市场带来资金流。

参考资料:

《你必须知道的 ETF 交易原理: ETF 的价格是如何决定的?》;

《关于比特币现货 ETF,当前必须关注的 5 大关键信息》;

《科普 | 简析 BTC 现货与 ETF 不同之处》