摘要:不断增长的人才库、成熟的开发工具和不断提高的区块链可扩展性使得更广泛的垂直行业成为本周期的催化剂,尽管流入的流动性渠道似乎已从风险融资转向现货ETF流入。除了我们之前详细介绍过的比特币减半之外,市场正在寻找新的催化剂来维持由美国现货比特币ETF批准引发的24年第一季度的涨势。...

原文作者:David Han

原文编译:Lynn,火星财经

乍看上去,尽管链上创新达到了前所未有的水平,从长远来看对该领域具有建设性,但我们认为宏观因素在短期内可能会发挥重要作用。

要点

虽然比特币减半历来引发了看涨趋势,但这些周期性上涨往往伴随着其他生态系统催化剂,提供了额外的推动力。

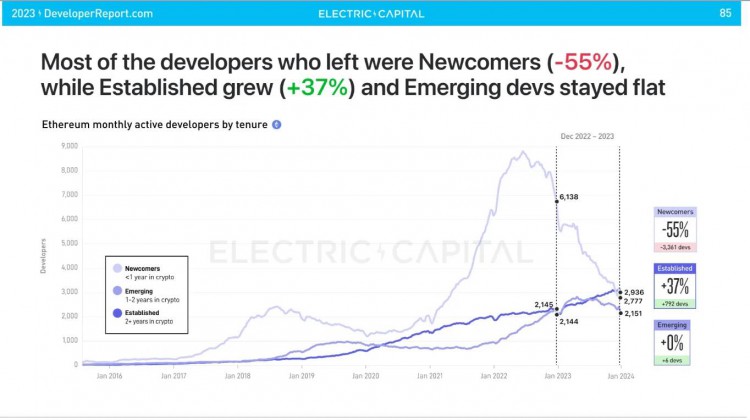

不断增长的人才库、成熟的开发工具和不断提高的区块链可扩展性使得更广泛的垂直行业成为本周期的催化剂,尽管流入的流动性渠道似乎已从风险融资转向现货 ETF 流入。

短期内,我们预计比特币的主导地位将保持在较高水平,因为更广泛的宏观环境将更多地规避风险,并且通过 ETF 注入的流动性不太可能转向更高贝塔值的资产。

除了我们之前详细介绍过的比特币减半之外,市场正在寻找新的催化剂来维持由美国现货比特币 ETF 批准引发的 24 年第一季度的涨势。稳定币发行量的持续增长和 DeFi 协议锁定总价值(TVL)的增长表明链上活动持续强劲。与此同时,第一层 (L1) 和第二层 (L2) 层面的持续平台创新,加上改进的钱包工具,以提供更好的用户体验,构成了我们认为在未来几个月最相关的一些叙述的基础。

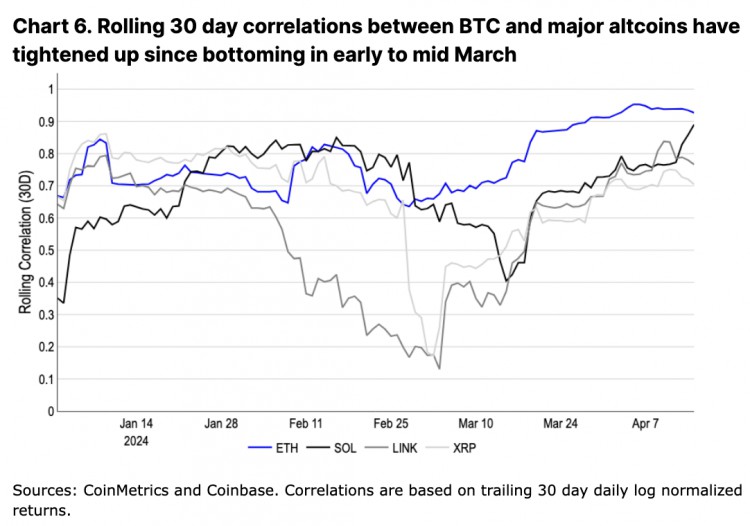

也就是说,我们认为短期活动更有可能受到宏观因素的推动,尽管加密货币基本面总体依然强劲。这些因素在很大程度上是加密货币的外生因素,包括地缘政治紧张局势加剧、长期利率上升、通货再膨胀和国债上升。事实上,最近山寨币与 BTC 的相关性上升凸显了这一点,表明 BTC 在该领域的锚定作用,尽管 BTC 巩固了其作为宏观资产的地位。

虽然加密货币历史上在很大程度上被视为资产类别的风险,但我们相信比特币的持续弹性和现货 ETF 的批准已经形成了一个两极分化的投资者群体(尤其是比特币)——其中一个将比特币视为纯粹的投机资产,另一个将比特币视为「数字黄金」并对冲地缘政治风险。我们认为,鉴于更广泛的宏观风险,后一阵营的增长部分解释了本周期迄今为止我们所看到的回调幅度的减小。

减半后的模式

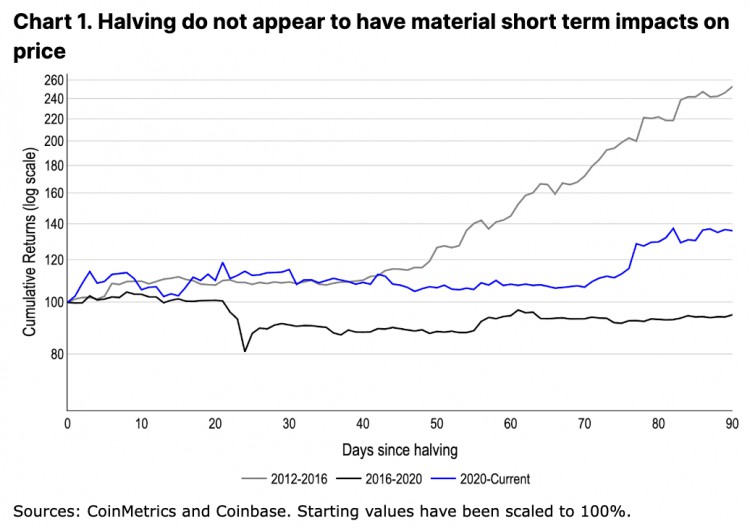

之前的减半通常被认为会引发周期性看涨趋势,尽管减半的直接影响在短期内似乎基本上不重要。事实上,BTC 在 2016 年减半后的一个月内下跌了 19% ,而在 2020 年减半后的两个多月内基本保持不变(见图 1)。同样,我们预计即将到来的减半不会成为一个交易密集的故事,尽管我们认为它在流量中的相关性因此被忽视了——在 63, 000 美元的 BTC 中,减半相当于每年 BTC 发行量减少 10.3 B 美元,迄今为止,美国现货 BTC ETF 净流入额为 12.4 B 美元,对 BTC 流出的抵消幅度类似。

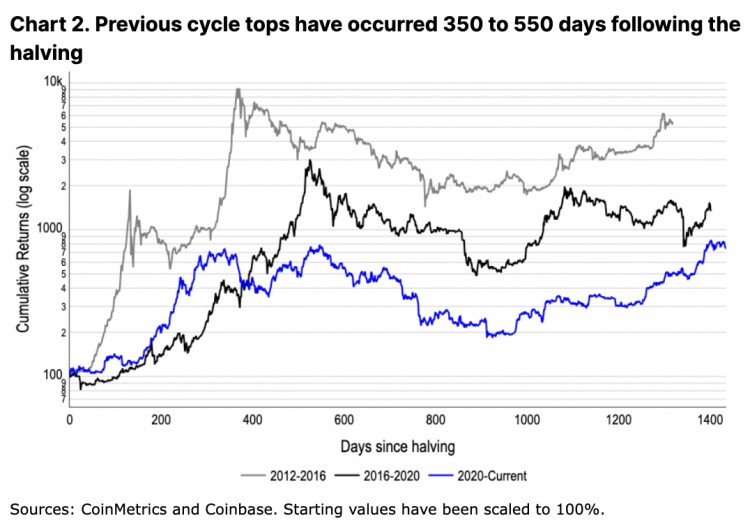

比特币事实上,我们认为,通过现货 ETF 增加获得更广泛资本基础的机会,加上新的供应方动态,对于该资产类别具有长期建设性作用。然而,如果之前的周期有任何迹象的话,这可能需要几个月的时间才能完全实现。减半后的顶部发生在事件发生后 350 至 550 天之间(参见图 2),尽管这个周期时间已经不同了。在现货 ETF 流入的背景下,比特币在减半前一个多月达到了历史新高,我们预计比特币将进一步偏离之前的时间趋势。

比特币然而,减半不仅对比特币有利。随着这个行业的成熟,并行加密货币垂直领域的建设性叙述通常也会在减半后发生。 2016 年减半后,首次代币发行 (ICO) 的繁荣将市场的欣欣向荣带入了 2017 年。同样, 2020 年 DeFi 夏季启动了 Uniswap 和 Maker 等去中心化应用程序 (dApp) 的兴起,开启了近两年的实验在 DeFi 原语和其他早期产品中。

流动资金来源

随着新工具和用例的出现,当今加密货币垂直行业的数量已膨胀十倍。区块空间从未如此便宜,链上「要做的事情」的数量也从未如此之多。像 Farcaster 这样的社交应用程序有望得到早期采用,而一系列经过精心设计的区块链游戏也开始上线。钱包的改进使开发人员能够部署更加无缝的入门之旅,并且 DeFi 原语继续扩展到流动性重新抵押和新颖的链上衍生品等领域。与此同时,不同金融产品和司法管辖区的代币化项目正在取得重大进展,链上金融化和链下实物资产之间的重叠持续增长。这在很大程度上是由熊市期间建立的基础设施基础设施的惊人增长推动的。

我们认为,这可能会导致本周期出现不同的模式,即更多不同的子行业同时表现出色(而不是行业集中于一两个主要主题)。特别是在技术复杂性不断增加的独立应用程序(从用户抽象出区块链组件)的世界中,代币和收入模式之间的差异变得越来越大。这种广度催生了新形式的收入来源,而这在之前的周期中通常是无法获得的。例如,与 BONK 社区合作的电报机器人 BonkBot 每天定期产生超过 10 万美元的费用(单日费用收入峰值为 140 万美元)。

我们进一步认为,本周期加密货币垂直行业之间的区别可能会导致行业之间的资本轮换更加明显。事实上,通过对人工智能(AI)项目的早期关注,以及随后对模因币和重新抵押的过度关注, 我们已经看到了一些迹象。

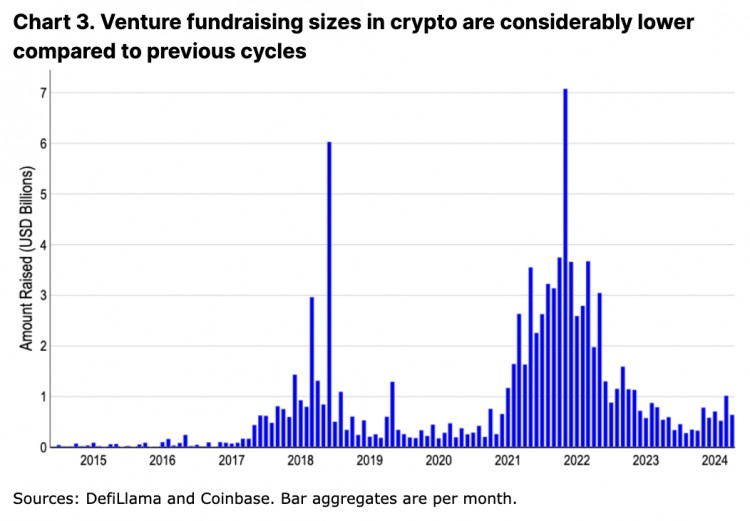

加密货币融资的低迷水平(相对于之前的周期)支持了这一观点。它减少了高贝塔资产新流动性的主要途径。 2024 年的平均筹款金额仍低于每月 10 亿美元,甚至低于 2017-18 年的水平,约为 2021-22 年的四分之一。资金的减少既是先前周期严重影响的副产品,也是宏观回调的一部分。 2023 年私募市场普遍萎缩,风险投资基金筹集的资金总额创 6 年来 最低水平,自 2022 年以来下降了 60% 。

比特币融资相对匮乏引发了如何向该领域注入流动性的问题。现货 ETF 无疑是我们之前讨论过的主要途径之一。他们可以获取更广泛的资本池,从注册投资顾问(RIA)到其他管理基金的潜在分配。例如,贝莱德已经制定了将现货比特币 ETF 纳入其全球配置基金的计划。然而,这些资本流入仅限于 BTC(未来可能还有 ETH),并且不太可能进一步沿着风险曲线向下流动。如果这种市场结构没有发生重大变化,我们认为比特币的主导地位将在一段时间内保持较高水平。

比特币另一方面,我们认为注入山寨币流动性的主要手段(杠杆之外)来自稳定币的净增长。稳定币参与了去中心化交易所 (DEX) 日均交易活动 $ 2.6 B 的大部分 65% ,并进一步被许多中心化交易所 (CEX) 作为交易对。尽管稳定币总市值仍低于 2022 年的峰值,但 USDC 和 USDT 的发行总量已突破历史新高,并持续攀升。如果我们剔除现已不复存在的 TerraUSD 对总市值的影响,稳定币整体上实际上已经接近之前的历史高点。

比特币宏观思考

虽然我们预计未来加密货币内生催化剂的崛起,但我们认为宏观形势将在短期内发挥更重要的作用。事实上,在之前的减半之后,宏观顺风也很重要,甚至可能比加密货币原生催化剂更重要。 2012 年减半的主要影响是受到美联储量化宽松计划和美国债务上限危机的影响。同样, 2016 年,英国脱欧和有争议的美国大选可能引发了英国和欧洲的财政担忧。 2020 年初的 COVID-19 大流行也导致了前所未有的刺激水平,推动流动性大幅上升。

我们相信这个周期没有什么不同,今天的宏观环境对于比特币和更广泛的加密货币同样重要。中东冲突加剧后,近期杠杆率大幅下降,已将融资利率重置至接近于零的水平。乌克兰和俄罗斯前线的持续战争以及南中国海的紧张局势也描绘了一幅充满不确定性的全球图景。我们认为,在去全球化和回流的更广泛趋势中,全球地缘政治的重要性日益上升,可能是本周期的一个决定性宏观特征。在避险环境下尤其如此。在市场方向不明朗之后,比特币与大多数其他加密货币之间的相关性在 24 年第一季度的上涨过程中有所脱钩后,已向上巩固。

比特币由于对通胀上升的担忧,比特币与黄金的相关性在 3 月和 4 月不断上升,这也表明,在缺乏现货 ETF 批准等加密货币特定催化剂的情况下,比特币作为敏感宏观资产的地位不断增强。考虑到比特币作为一种价值储存手段的主张,这种行为是有希望的,尽管我们认为这种说法实际上已经在最近的熊市中得到了强化。

比特币在 2023 年 1 月美国债务上限的不确定性以及当年 3 月随后发生的地区银行危机期间,比特币出现了强劲的竞价。压缩的价格升值(就像过去 6 个月经历的那样)可能会在一定程度上扭曲这一信号,因为它引入了投机和兴奋的因素。尽管如此,我们仍然认为,比特币作为地缘政治对冲工具的价值迄今为止已促成了更积极的逢低买盘,最大回撤幅度被限制在 18% (相比之下,前几个周期的回撤幅度为 30% 以上)。

另外,美国国债水平的上升是比特币支持者关注的另一个主题。国会预算办公室预测 2024 年将花费 870 B 美元用于偿还国债,高于 2023 年记录的 658 B 美元。当然,我们认为这令人担忧,并且正在推动债券收益率曲线倒挂——随着美国国债需要再融资,长期较高的利率在财政上可能是不可持续的。

也就是说,即使美国债务负担的步伐不断加快,美国也有可能通过增长摆脱债务(或通过减少支出或提高税收来平衡预算,尽管短期内这似乎不太可能)到即将举行的选举的中期)。强于预期的 GDP 增长和高就业数据可能会增加总体税收收入。虽然我们认为当前的增长率无法完全抵消增加的债务负担,但也不可能完全贴现。地缘政治、通胀和国债等风险共同构成了本周期的宏观背景。

结论

在其他条件相同的情况下,比特币减半本质上是建设性的事件,尽管我们认为宏观环境和切向突破的加密货币垂直行业历来在催化周期性牛市方面发挥了重要作用。虽然这一过程历来需要几个月的时间,但它会因周期而异——我们认为,随着主要 ETF 流入和风险投资减少,不断变化的市场结构可能会导致本周期的某些独特性。

我们进一步认为,在 COVID-19 引发的刺激之后,上一个周期巩固了比特币对全球流动性的敏感性。然而,全球流动性似乎不再以同样的幅度增加,并且已经退居次要地位,而国内和国外都出现了更多的实质性不稳定。有鉴于此,我们认为,即将到来的周期将集中于对比特币价值存储叙事的测试,并受到不同垂直领域更广泛分散的加密催化剂的支持。