摘要:原文作者:KNOWER原文编译:白话区块链今天本文将介绍一些主要的 RaaS(Rollups-as-a-Service)提供商,和作者对 Restaking 的看法。1、关于 Rollup考虑到 Rollup(L2 和 L3)的观点,Raa...

原文作者:KNOWER

原文编译:白话区块链

今天本文将介绍一些主要的 RaaS(Rollups-as-a-Service)提供商,和作者对 Restaking 的看法。

1、关于 Rollup

考虑到 Rollup(L2 和 L3)的观点,RaaS(Rollup-as-a-Service)是一个有争议的话题。一方面,支持者认为像 Caldera 和 Conduit 这样的平台使构建 Rollup 变得非常容易,这对于整个生态系统的发展是积极的。另一方面,有些人认为我们已经有了足够的区块空间,这些工具变得无关紧要。我个人的观点介于两者之间,双方都有一些有力的论点。我相信 Rollup 基础设施对于该领域是积极的,无论规模大小,但我也能理解为什么人们对这项技术推动加密货币的采用持怀疑态度。

L2 Beat 列出了大约 55 个活跃的 Rollup,而前五个(Arbitrum、Optimism、Base、Blast 和 Mantle)在我撰写本文时占据了 82.74% 的市场份额。我对于这个现象应该被视为加密货币领域处于早期阶段、未经区分的 Rollup 设计的症状,还是对大多数 Rollup 缺乏兴趣的普遍现象感到不确定——也许这是这三者的结合体。

Arbitrum 和 Optimism 很容易成为最成熟的 Rollup,它们目前更像是「真正」的链(而不是以太坊的附属链)。Base 拥有一个非常活跃的社区,可能是目前位置最好的 Rollup,尽管其锁定价值较小。类似的情况也适用于 Blast,尽管我不确定他们更高的锁定价值是否比 Base 建立的社区更有吸引力,因为 Base 的社区是在没有游戏化积分计划的情况下建立起来的。Base 甚至明确表示不会发行 Token,但没有人在意,因为这是第一个出现自发活动的 Rollup——即使在空投公告之前,Arbitrum 和 Optimism 也大量被挖掘。

Mantle 是我非常不熟悉的一个 Rollup,但我简单地查看了该生态系统,认为他们的定位比 Mode、Manta 甚至 Scroll 更好。他们的未来发展完全取决于锁定价值的流入和新应用的部署情况,这两个方面在进一步发展之前都是待定的。

L2 Beat 的即将推出的 Rollup 名单上有 44 个项目,这比现有的 55 个活跃 Rollup 更令人担忧。这 44 个 Rollup 采用了各种不同的设计,例如 Optimiums 和 Validiums,但最终它们都在竞争同一个市场。很少有活跃的 Rollup 能够从「模块化执行层 / 以太坊附属链『跃迁到』主导链,碰巧是 L2」,这是一个令人担忧的情况。

当多年的开发人才积聚到一个基本稳定的基础层时,L1 才会取得成功,从而为社区形成和生态系统创建提供机会(想想 Solana 的 Memecoin 赌场时期、以太坊的 DeFi 夏季狂潮,甚至是比特币上的序数)。Rollup 的效用来自于它与基础层的共享安全性, 99% 的情况下,基础层就是以太坊,除非你讨论的是 Solana 的 L2,以及其相对较低的交易成本。

我认为仅凭技术本身是不足以使一个 Rollup 在意识形态或市场份额上占据重要地位的,这可以从一些「最强大」的技术(如 Scroll、Taiko 和 Polygon zkEVM)在锁定价值游戏中甚至没有取得突破性进展的情况看出。也许这些团队在长期内确实会看到锁定价值的增加,但根据当前的情绪和追求的不足,我没有看到这种迹象。不,你的八个用户不想参加另一个 Galxe 活动,他们绝对不想要可以交换为不可转让 Token 的积分。

如果你能置身于一个全新的、一脸幸福而无知的加密货币投资者的角色中,对于 Rollup 会有什么感觉呢?除非它有一些你可以赚钱的 Memecoin,否则我不确定你会因为看到第 15 个零知识 Rollup 和一个等效于 EVM 的 zkEVM 之类的东西而欣喜若狂。

这个简短的分析(仅仅是对 L2 Beat 的简单浏览)看起来相当悲观,但只要我没有将资金投入 L2 或 L3,我对此感到满意。我认为越来越多的 Rollup 对于该领域来说并不一定是一件坏事,但我们应该更坦诚地谈论它所带来的效用。在过去几个月中,许多应用已经成为了应用特定的链(如 Lyra、Aevo、ApeX、Zora、Redstone),我怀疑这种趋势会继续,直到从 Uniswap 到 Eigenlayer 的所有人都成为 L2。

因此,虽然我们无法阻止新的 Rollup 的部署数量,但至少我们可以试图对其对加密货币的影响保持诚实。我们拥有太多的区块空间,以太坊主网甚至不需要任何额外的区块空间——现在可能最多花费 10 美元来完成一笔交易,而且这种情况已经持续了几周。

像 Conduit 和 Caldera 这样的 RaaS 提供商相当难以区分,我之所以如此自信地说这一点,是因为希望有人能纠正我错误的地方。下面是它们各自 Rollup 部署过程的简要概述:

Conduit 提供 OP Stack 和 Arbitrum Orbit;Caldera 提供 Arbitrum Nitro、ZK Stack 和 OP Stack。

Conduit 提供以太坊、Arbitrum One 和 Base 作为结算层;Caldera 没有列出结算层,但我想它可能非常相似。

Conduit 的 DA 提供包括以太坊、Celestia、EigenDA 和 Arbitrum 的 AnyTrust DA;Caldera 提供 Celestia 和以太坊,但计划很快整合 Near 和 EigenDA。

Conduit 允许您将任何 ERC-20 作为本地燃气 Token 使用;Caldera 允许您使用 DAI、USDC、ETH、WBTC 和 SHIB。

总的来说,这两个平台非常相似。我想唯一的区别可能来自与团队的实际咨询经验。我还没有和这两个团队中的任何一个交谈过,所以如果其中任何一点显得匆忙或不了解,我表示歉意,但我认为他们会欣赏对 RaaS 和当前行业状况的诚实观察。

我曾经考虑过创建自己的 Rollup,只是出于好玩,但是我无法合理地每月花费 3000 美元来维护一个虚拟链(除非有风险投资者想私信我,我们可以商谈一下)。

总的来说,我支持 Rollup 作为服务(RaaS),并希望所有致力于这个领域的人继续努力。我真的不认为这有什么问题,并且认为在我们行业的现状下,对于「Rollup 太多」的争议点是毫无意义的。

2、关于 Restaking

在讨论我们行业现状的话题上,现在是时候简要讨论一下我对 Restaking、LRT、AVS 和 Eigenlayer 的一些不满了。

截至今天,Eigenlayer 中存入的以太坊数量巨大,约为 514 万。一开始,我以为在积分计划结束后,大部分资金都会流失,但令人失望的是,最近的空投公告并没有导致资金流向更有价值的地方,实际上还增加了。对于那些预期 Eigenlayer 的空投能够轻松将资本增加 20-25 倍的人,我觉得他们可能有点自欺欺人,但我没有预料到他们事后会对几乎所有主要国家进行地理封锁。已经有很多推文表达了对 Eigenlayer 双重标准的不满(包括我自己发布的一条推文),但我真的不认为再讨论这个问题还有什么意义。

团队还发布了一份庞大的白皮书,解释了 EIGEN 的工作原理,并介绍了一个称为 intersubjective utility 的新概念。实际上,没有人真正知道它的含义,也没有人在讨论它,因为 EIGEN 最初将是不可转让的,这对于希望建立围绕其协议的社区的人来说是一个巨大的禁忌。如果无法通过 Token 或围绕 Token 的生态系统让人们致富,人们将转向具有赚钱可能性的领域(如 memecoins)。

我对 Eigenlayer 或团队本身没有意见,我希望先说明这一点。不过,我对 Restaking 以及当前在 Eigenlayer 上白名单的 AVSs 篮子有意见。考虑到已经存入 Eigenlayer 的超过五百万 ETH,你可能认为人们能够获得很高的收益,对吗?我要告诉你,这种假设是错误的。

当你考虑到 Restaking 的效用时,你会默认从世界上经济最稳定的区块链验证器集合中提取经济安全性。你将各种类型的 stETH 投入到类似 Eigenlayer(或 Karak,最终是 Symbiotic)的 Restaking 平台中,以换取已经具有吸引力的 stETH 收益更高的收益率。我的问题是,Restaking 本身并没有产生内在的收益生成,收益必须来自 Eigenlayer 内提供的 AVSs。如果你是一个 Restaker,在 Eigenlayer 中存入了 10 个 stETH,并将这些 Restaking 的 ETH 委托给像 ether.fi 这样的操作者,那么你就需要信任他们选择正确的 AVSs 篮子来为你产生收益。

但这些收益到底来自哪里呢?

确实,以太坊在协议层面上并没有承诺如果 ETH 质押者将其风险投入到重新质押协议中就能获得更多奖励。收益只能来自于一个地方:AVS 本身发行的 Token。

我不是专家,但我也很难理解为什么没有人在 Twitter 上提出这个问题。当然,更为重要的问题,如糟糕的空投和以太坊安全的风险存在,更受到关注。但为什么没有人问一个简单的问题,即在 Eigenlayer 启动并最终启用惩罚机制后可能发生什么?

当团队既没有讨论潜在收益生成的实际数字,也没有承载超过 1000 万美元的资产,却拥有超过 5 亿美元或更多的重新质押 ETH 时,保持我的资产存入的动力在哪里?

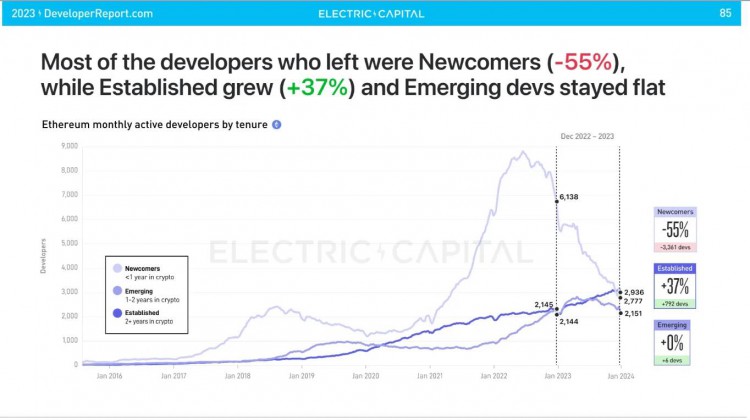

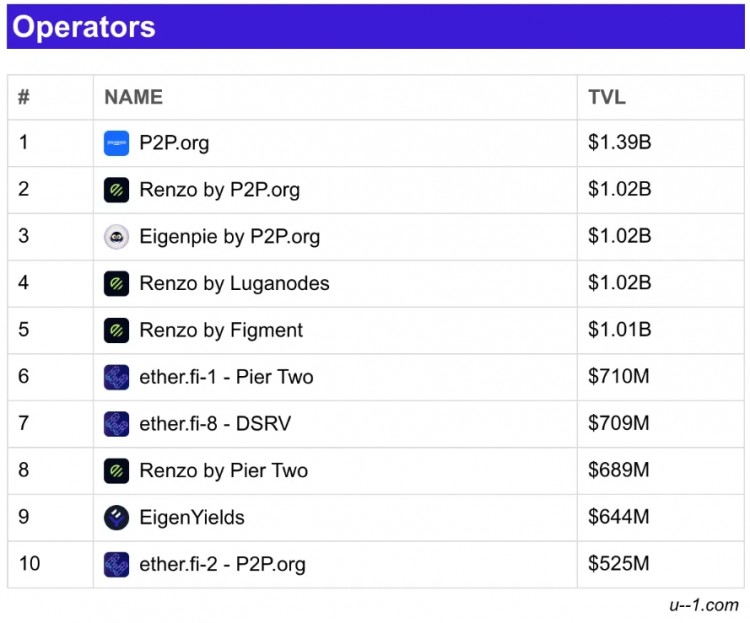

我们处于一种有趣的情况中,在 Eigenlayer 上,排名前十的操作者平均每个人注册了 5 个 AVS,并且它们之间存在着明显的重叠。Eigenlayer 明智地宣布在大约一年的时间内不会启用惩罚机制,以便让每个人适应新的 Restaking 现实。考虑到除了 Gauntlet 和 Mike Neuder 之外,没有人讨论 Restaking 风险,这是一个明智的决策。尽管这两篇文章都非常好,但实际上并没有提供任何具体的例子,因为当前的 AVS 几乎没有什么作用。

正如我之前所说,Eigenlayer 的优势是显而易见的。但是否有必要为每个新兴协议提供接近十亿美元的用户 Restaking ETH,并使其面临未来的风险?尽管惩罚机制尚未启用,但在不到一年的时间内将会启用——操作者是否充分意识到他们的 Restaking 风险以及随着每次后续 AVS 注册而增加的风险?

对此我并不确定。也许我们会看到其他一些重新质押平台逐渐蚕食 Eigenlayer 的市场份额,理想情况下,它们会逐步获得产品市场适应性,并向 AVS 提供较小数量的 Restaking ETH,而不是反过来。