摘要:EIGEN空投事件不仅触发了对当前市场动态的广泛讨论,也暴露了私人市场与公共市场之间的显著分歧。通过对不同代币发行模式的演变进行历史回顾,我们试图为读者提供一个全面的视角,以理解当前市场的结构性问题,并探讨可能的解决方案。...

原文标题:《Why This Cycle Is Cooked》

原文作者:David Hoffman

原文编译:Ladyfinger,Blockbeats

编者按:在加密货币的快速发展过程中,市场结构和资本流动正面临前所未有的挑战。EIGEN 空投事件不仅触发了对当前市场动态的广泛讨论,也暴露了私人市场与公共市场之间的显著分歧。本文旨在深入分析这一现象背后的复杂因素,包括风险资本的过剩、监管机构的介入,以及这些因素如何影响零售投资者的利益。通过对不同代币发行模式的演变进行历史回顾,我们试图为读者提供一个全面的视角,以理解当前市场的结构性问题,并探讨可能的解决方案。

引言

EIGEN 空投引发了关于私人市场和公共市场之间分歧的讨论。基于积分的、由大型私人轮融资推动的、高 FDV 的空投模式正在为加密货币带来结构性问题。

积分计划变成了数十亿美元、流通量低的代币,这种状况并不构成一个稳定或可持续的平衡。然而由于包括风险资本过剩、新进入者不足以及监管机构的沉重压力在内等多种因素的汇合,我们发现自己被困在这种模式中无处可逃。

代币分发模型的演变

关于代币发行的模式在不断的变化,以下是我们所经历过的时代:

· 2013 年:工作量证明(PoW)分叉和 公平发射元(Fair-Launch Meta)

· 2017 年:首次代币发行(ICO)模式

· 2020 年:流动性挖矿时代(DeFi Summer)

· 2021 年:非同质化代币(NFT)铸造

· 2024 年:积分和空投模式

每种新的代币分配机制都有各自的优缺点。令人遗憾的是,这种特殊的元机制是从零售业的结构性劣势开始的,这也是盘旋在该行业上空的无情监管聚光灯的自然后果。

风险资本的过剩与零售市场的劣势

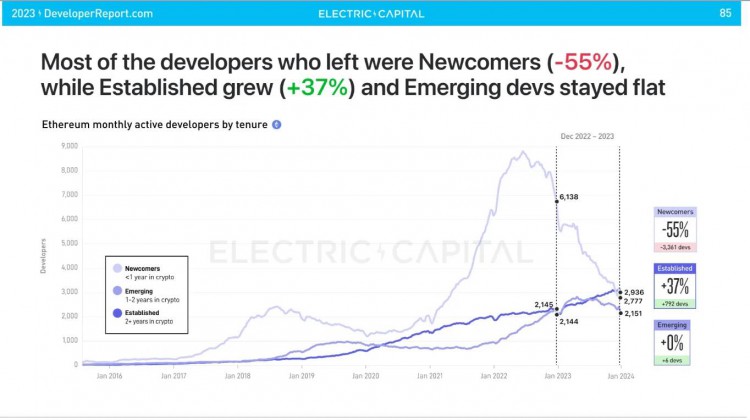

目前,加密货币中的风险投资供过于求。尽管 2023 年对风险资本筹资来说是糟糕的一年,但 2021 年筹集的资金仍然充足,而且从风险资本那里筹集资金在加密领域是一项持续不断的活动。

目前,有大量资金充足的风投公司仍愿意继续以数十亿美元的估值领投,这意味着加密初创公司可以更长时间地保持私有状态。这显然是合理的,因为如果代币目前的价格是它们最后一轮融资的多倍,那么即使是晚期的风险投资者也仍然可以从中盈利。

问题是,当一个初创公司以 10 亿至 100 亿美元的价格公开发行代币时,大部分的上升空间已经被其他更早的人发现,也就是说,没有人会通过购买一个价值 100 亿美元的代币而致富。

由于在结构上不利于公共市场资本,因此加密货币行业的氛围正在变坏。

人们想要与他们的互联网朋友们一起致富,并围绕这一活动形成强大的线上社群和友谊。这是加密货币的承诺,而这一承诺目前并未得到实现。

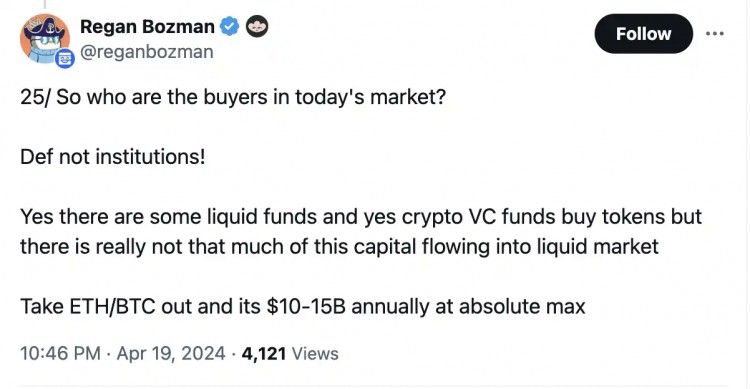

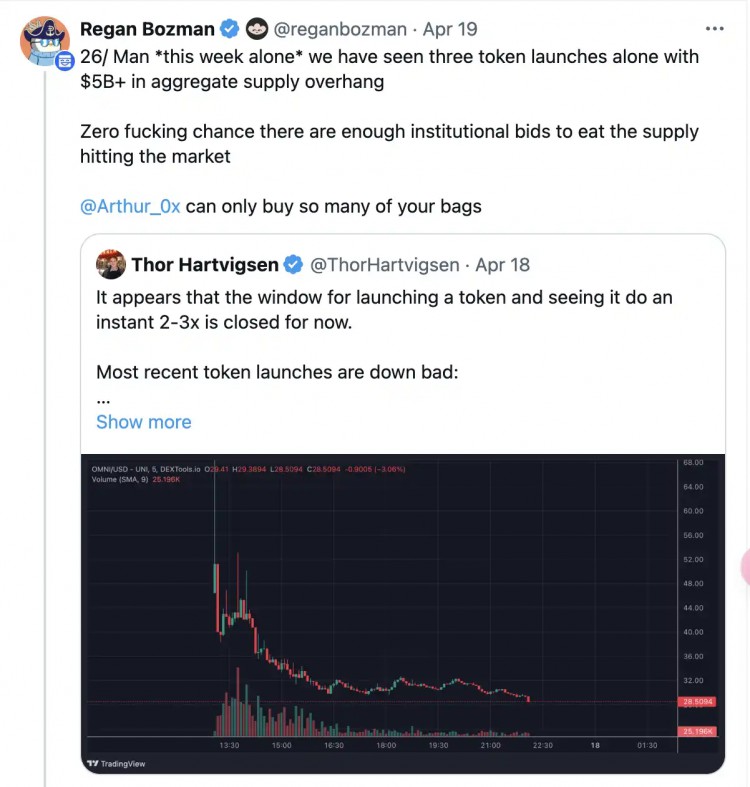

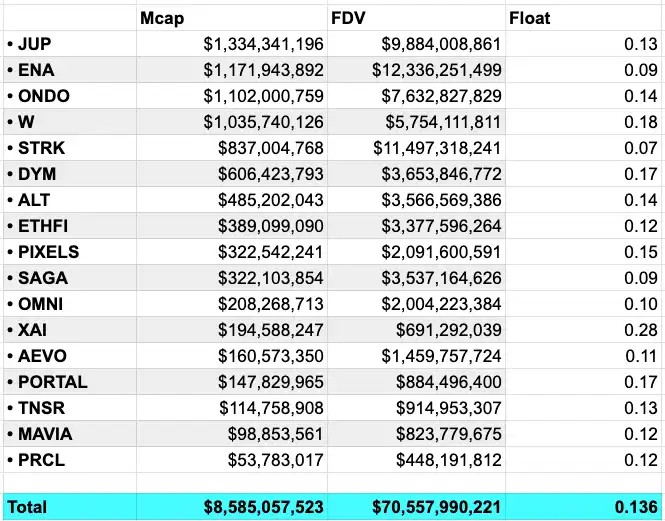

数十亿的解锁却没有新进入者

以下是几个数据的结合,应该让大家有所警惕:

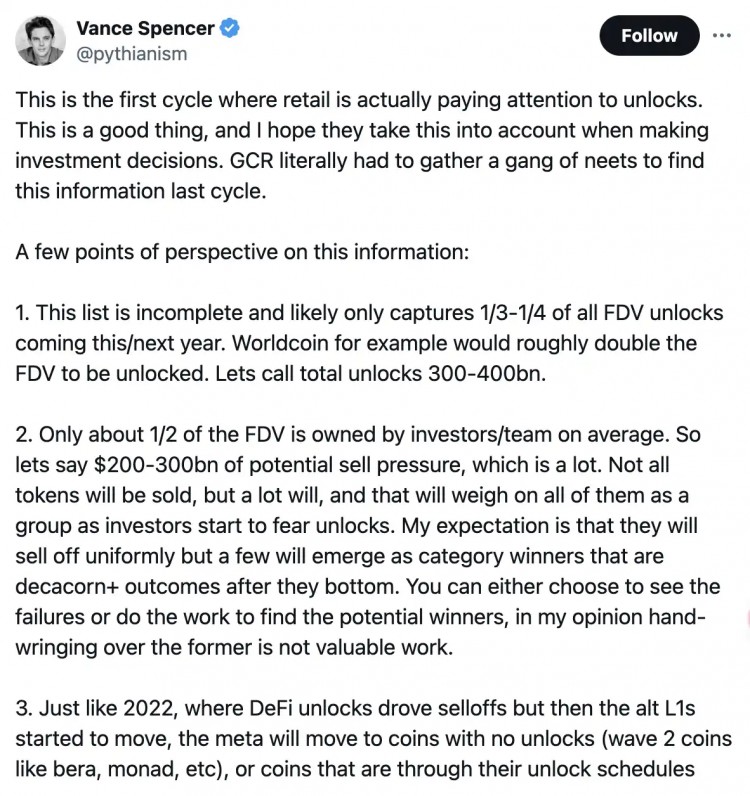

Vance 的粗略计算表明, 2024 年和 2025 年将有 2000 亿至 3000 亿美元的风险资本解锁压力。

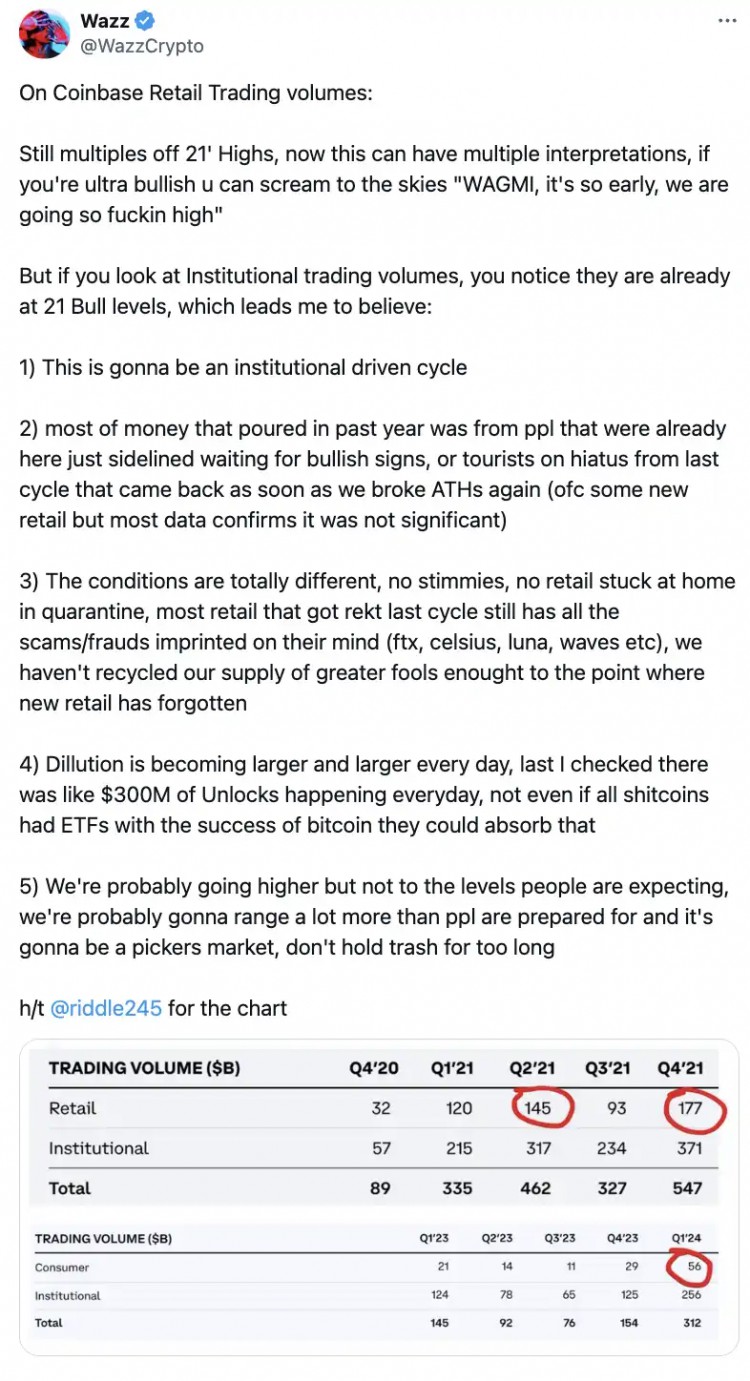

Coinbase 的第二季度报告进一步证明了新市场参与者的缺乏,至少在规模上也并不成形。

由于这个周期没有大量有意义的新进入者,风险投资资本显著超过了对这些资本成果的需求。

而且散户主要拥有长尾加密资产,因此通过比特币 ETF 流入的机构流动性不会竞价这些市场。加密货币原住民向 Larry Fink 抛售 1.4 万美元买入的比特币所带来的资本回收可以支撑这些资产一段时间,但这都是有 PVP 能力的玩家的内部资本,他们知道解锁是如何运作的,以及如何避免解锁。

在 SEC 的监管压力下的市场动态

通过限制初创公司更自由地筹集资本和发行代币的能力,SEC 正在鼓励资本流向的监管约束较少私人市场。

SEC 对代币性质的过度干预和监管,正在削弱公共市场资本的价值,因为初创公司不能在不触发其法律团队大规模脑溢血的情况下,将其代币交易换公共市场资本。

加密货币的合规性对市场平衡的重要性

随着进展,加密货币行业已经逐渐变得更加合规。

2017 年,我在 ICO 热潮期间进入加密领域时,ICO 被宣传为一种民主化投资和获取资本的方式。当然,ICO 最终演变成了被利用的骗局,但尽管如此,它仍然是一个吸引我和许多人走向加密货币能为世界带来的潜力的故事。但是,当监管机构明显将这些交易视为未经注册的证券销售时,ICO 模式就结束了。

然后,该行业转向了流动性挖矿,也经历了类似的过程。

每一个周期,加密货币都设法混淆了它向公众分配代币的方式,每一个周期,隐藏这一过程变得更加困难。这一过程却是对项目去中心化至关重要的过程,也是我们行业的本质。

这个周期有着我们所见过的最无情的监管聚焦,因此,由风险投资资助的初创公司的律师们面临着该行业所经历过的最大合规挑战:在不被监管机构起诉的情况下向公众分配代币。

合规性对市场平衡的影响

合规性将公共市场和私人市场之间的平衡点转移到了严重偏向私人一方,因为初创公司可以选择简单地接受风险资本,而不是违反证券法。

平衡私人与公共资本的平衡点的位置由监管机构对加密市场的控制力度决定。

· 如果没有投资者认证法,那么这个支点会更加平衡。

· 如果在合规发行代币方面有明确的监管路径,那么公共市场和私人市场之间的差异就会缩小。

· 如果 SEC 没有对加密货币发动战争,那么我们市场会更加公平有序。

由于 SEC 不会提供明确的道路规则,我们最终只能得到了一个复杂而混乱的积分模式,导致谁都不满意。

当前代币发行模式的局限性

积分为零售用户提供的信息非常有限,关于他们实际上收到了什么,因为如果明确地去说积分实际上到底是什么,从一个过度干预的 SEC 监管机构的角度来看,这个团队就有可能会暴露自己违反了证券法。

积分不提供对投资者的保护,因为要想为投资者提供保护,首先就需要赋予这一过程以监管合法性。由于我们发现自己处于这种极其糟糕的结论中,其中有女巫与社区的讨论就已经使 LayerZero 处于进退两难的境地。

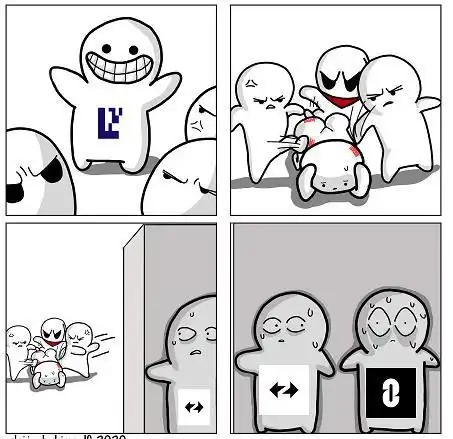

LayerZero 最近宣布的计划,让空投女巫们自报女巫身份,这引发了 Kain Warwick 撰文为女巫辩护,称他们是一群显著支持 LayerZero 指标的人,并且提高了 LayerZero 在市场上的感知地位。

实际上,社区成员和女巫之间没有界限。由于普通的加密参与者没有办法参与私人市场,他们获得曝光的唯一方式是通过在他们想要代币的平台上进行承诺和有意义的活动。

在不允许小投资者向加密项目的早期轮次写小额支票的情况下,当前的代币发行模式迫使用户对他们看好的项目进行所谓的女巫。结果,没有社区在这个周期中团结起来变富,就像他们在 2020 年对 LINK 或 2023 年对 SOL 所做的那样。当前的代币发行模式没有为社区在低估值时获得早期曝光提供便利。

作为回应,暴民在 Twitter 上对空投初创公司的攻击越来越常见。这是社区无法作为项目的有效利益相关者表达自己愿望的必然结果,营造了"没有代表就没有税收!"的氛围。

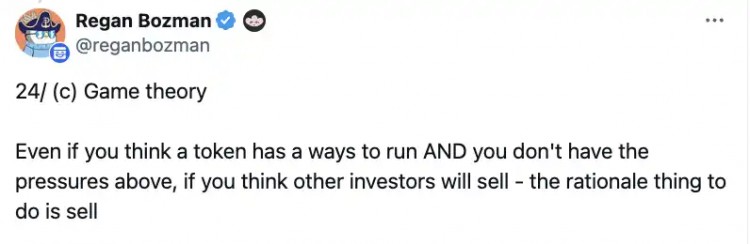

甚至还有另一个潜在的危险:雇佣兵资本剥削性地耕种代币以倾销。如果没有能力让小投资者在初创公司的早期阶段投资,这些高度一致的投资者就必须与有毒的雇佣兵农民竞争空投,两者之间没有任何可区分的差异。

市场的未来:寻找新的平衡

积分模式的弊端已经变得显而易见并且很难持续。SEC 和诈骗者都会利用它来搞事情,并且试图利用它为自己谋利。

最后,我们将不得不转向一个不同的策略,希望这个策略在不触发 SEC 愤怒的同时也可以有更完善的策略让更多早期社区利益相关者得到好处。遗憾的是,如果没有针对代币发行的监管豁免,这只能是空想。

原文链接