摘要:原文作者:Arthur Hayes原文编译:深潮 TechFlow导读:Arthur 深入剖析了全球精英如何利用政策工具维持现状,尽管这些工具会在现在或未来带来痛苦。他提出的核心观点是,美元兑日元的汇率是最重要的全球经济变量之一,...

原文作者:Arthur Hayes

原文编译:深潮 TechFlow

导读:Arthur 深入剖析了全球精英如何利用政策工具维持现状,尽管这些工具会在现在或未来带来痛苦。他提出的核心观点是,美元兑日元的汇率是最重要的全球经济变量之一,并探讨了日本、美国和中国之间复杂的货币政策互动及其对全球经济的深远影响。

全球精英们有各种政策工具来维持现状,这些工具会在现在或未来带来痛苦。我持怀疑态度,认为当选和未当选的官僚的唯一目标是保持权力。因此,轻松按钮总是被优先按下。艰难的选择和强有力的措施最好留给下一届政府。

需要写一系列非常长的文章才能完全解释为什么美元兑日元汇率是最重要的全球经济变量。这是我第三次尝试描述导致我们进入加密货币天堂的事件链。与其先提供一个完整和全面的图景,我将像他们一样,先给读者一个轻松按钮。如果决策者放弃使用这个工具,那么我知道将会采取更长、更困难、更漫长的纠正行动。到那时,我可以为你们提供一个关于货币事件序列和相关历史视角的更完整的解释。

当我读到 Russell Napier 最近写的两篇《Solid Ground》通讯时,真正的“哦,他们真完蛋了”的时刻到来了。这些通讯描述了掌管日本和美利坚和平时期的货币权贵们所陷入的两难境地。最近一篇于 5 月 12 日发表的通讯描述了日本央行(BOJ)、美联储(Fed)和美国财政部(Treasury)可用的轻松按钮。

非常简单,美联储在财政部的指示下,可以合法地与日本央行无限量地交换美元和日元,随时随地。日本央行和日本财政部(MOF)可以使用这些美元通过购买日元来操纵汇率。通过这种方式加强日元,避免了以下情况:

日本央行提高利率,在此过程中迫使银行、保险公司和养老金基金等受监管的资金池以高价和低收益率购买日本国债(JGB)。

为了购买这些高价日本国债,这些资金池不得不出售他们的美国国债(UST)以筹集美元来购买日元并将其汇回。

日本财政部出售美国国债以筹集美元购买日元。

如果日本公司——美国国债的最大持有者——不成为被迫出售者,这有助于美国财政部继续以负实际利率为挥霍无度的联邦政府提供资金。否则,财政部将不得不启动收益率曲线控制(YCC)。这是最终的目的地,但必须尽可能地推迟,因为显而易见的通胀和可能的恶性通胀效应。

切腹

谁是日本国债的最大持有者?日本央行。

谁负责日本的货币政策?日本央行。

当利率上升时,债券会发生什么?价格下跌。

如果利率上升,谁损失最大?日本央行。

如果日本央行提高利率,就会犯下切腹之举。鉴于其强烈的自我保护本能,除非有解决方案将损失分摊给其他金融参与者,否则该机构不会提高利率。

如果日本央行不提高利率,而美联储不降息,美元兑日元的利差依旧存在。因为美元的收益率高于日元,投资者会继续卖出日元。

中国不高兴

中国和日本是直接的出口竞争对手。在许多行业中,中国商品的质量与日本商品相当。因此,唯一重要的是价格。如果人民币兑日元汇率上升(较弱的日元对较强的人民币),中国的出口竞争力将受到影响。

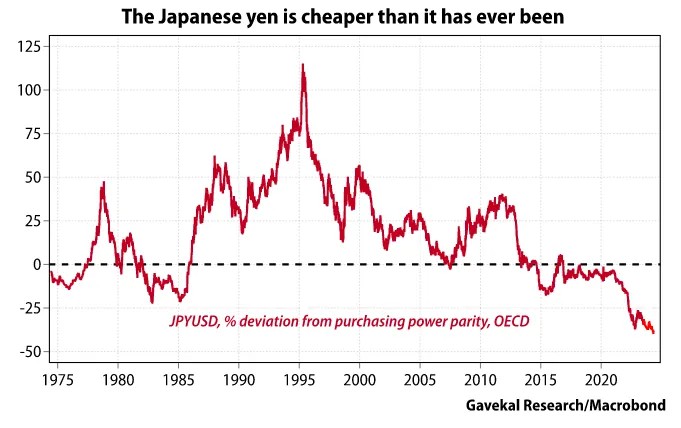

中国不会喜欢这个人民币兑日元的汇率图。

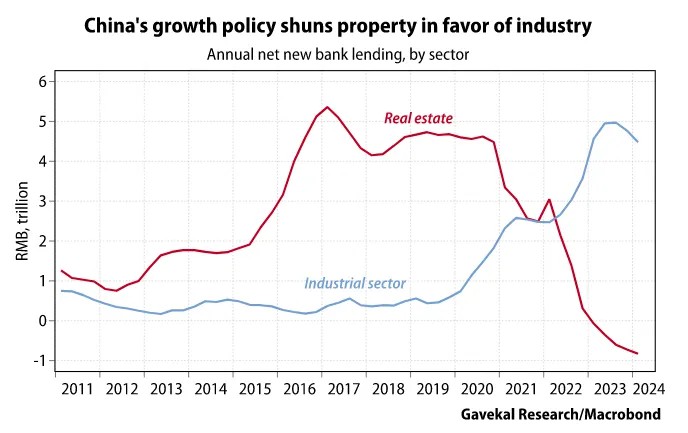

中国希望通过制造和出口更多商品来摆脱通缩。

房产=坏

制造业=好

这就是廉价银行信贷将流向的地方。

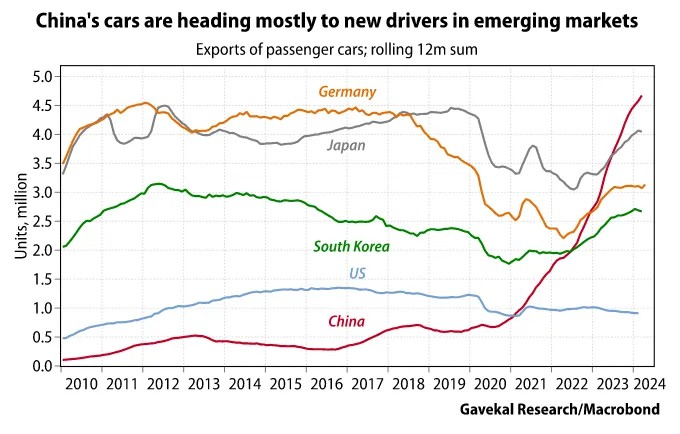

正如你所见,中国和日本在新兴的乘用车出口市场上势均力敌。我以此作为全球出口竞争的一个例子。鉴于每年购买的汽车数量,这是最重要的出口市场。此外,全球南方国家年轻且在增长,未来几年他们的人均汽车数量将增加。

如果日元继续贬值,中国将通过贬值人民币来回应。

中国人民银行(PBOC)自 1994 年以来基本上将人民币与美元挂钩,略有加强倾向。这就是这张 USDCNY 图表所显示的。这种情况即将改变。

中国必须通过在岸创造更多的人民币信贷来隐性地贬值人民币,并通过更高的 USDCNY 值来显性地贬值人民币,以便出口在价格上战胜日本。中国必须这样做,以应对由于房地产泡沫破裂而导致的通缩崩溃。

GDP 平减指数将名义 GDP 转化为实际 GDP。负数意味着价格在下降,对于基于债务的经济体来说,这不是好事。因为银行用资产抵押物发放信贷,当资产价格下跌时,债务偿还就成了问题,其价格也会下跌。这是致命的,这也是为什么中国和其他所有全球经济体都需要通胀来运作的原因。

创造所需的通胀很容易;只需印更多的钱。然而,中国的货币印刷机并没有充分运转。信贷,正如以往,总是由商业银行系统创造的。

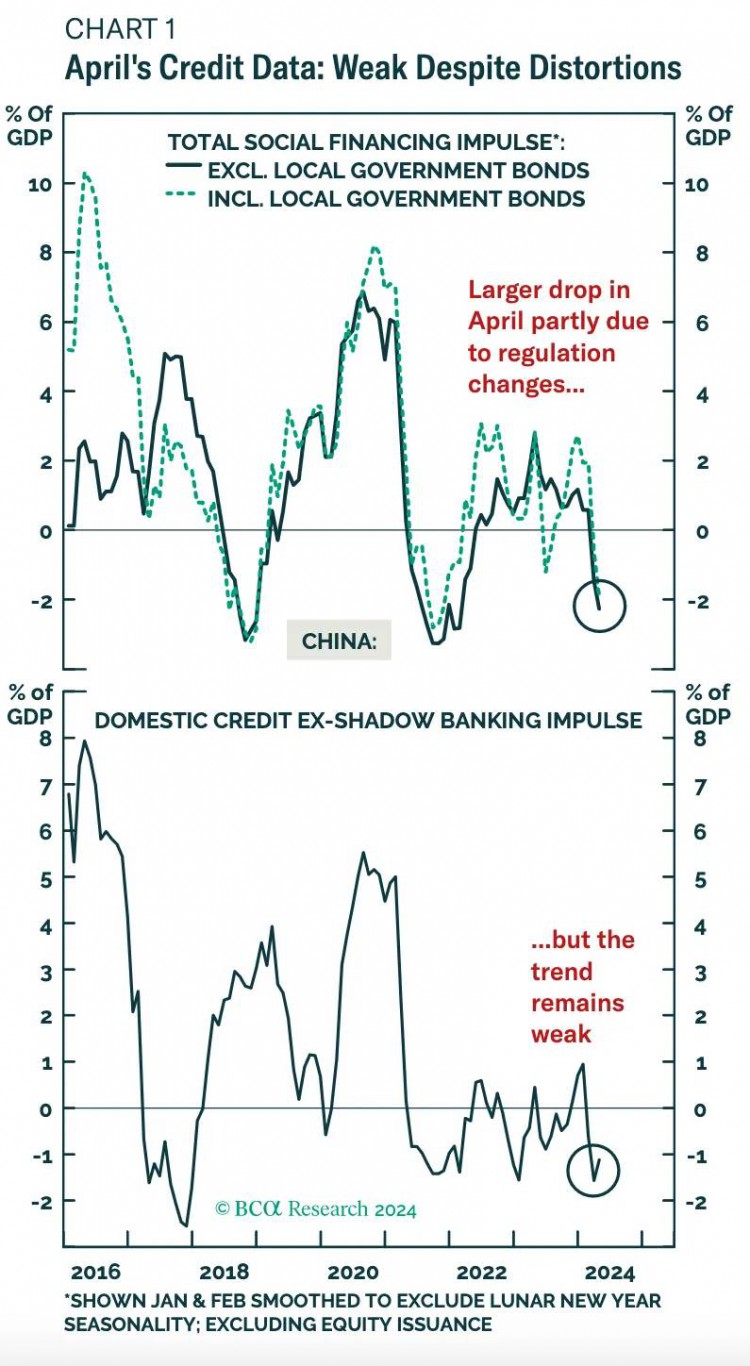

这些 BCA 研究图表清楚地显示了负信贷脉冲,这表明信贷货币创造不足。

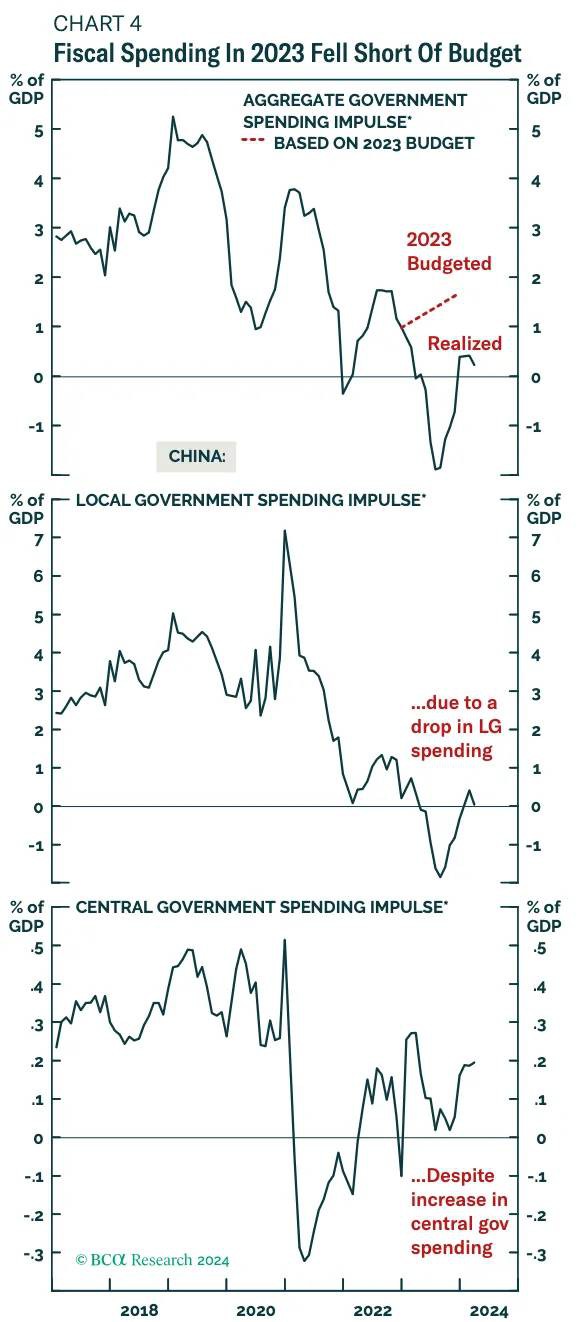

地方和中央政府的支出也不足以结束通缩。

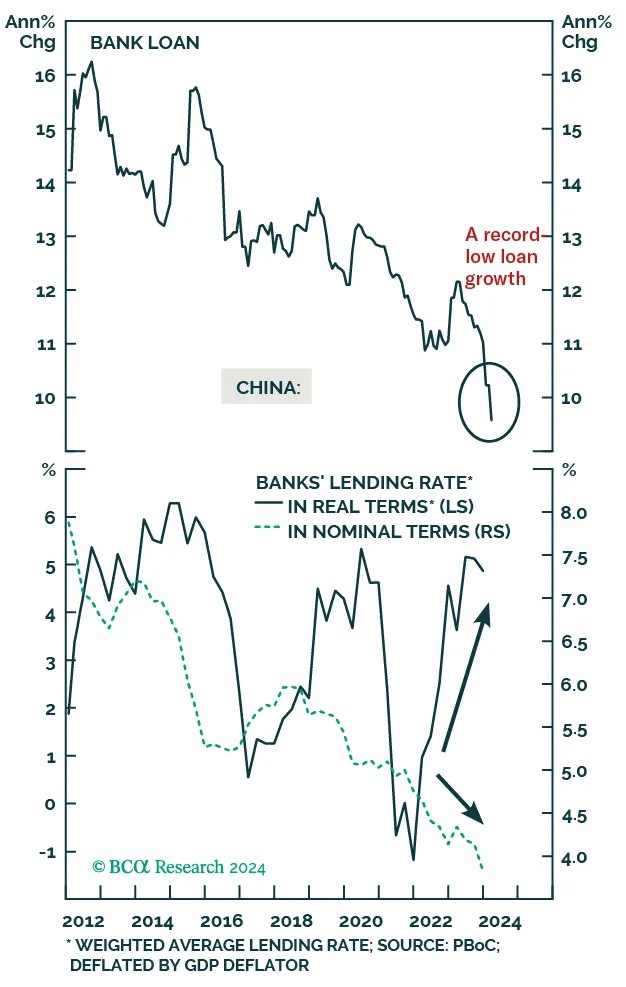

实际利率为正。货币数量的增长在下降,但其价格在上升。非常糟糕。

中国必须通过政府支出或向企业放贷来创造更多信贷。迄今为止,中国一直没有像 2009 年和 2015 年那样推出重磅刺激计划。我认为这是因为有充分的理由担心这些国内货币创造政策会对汇率产生负面影响,至少目前,他们希望保持对美元的稳定。

为了创建上图,我将中国的 M 2 (人民币货币供应量)除以报告的外汇储备。在 2008 年的高峰期,人民币有 30% 的外汇储备支持,主要是由美国国债和其他美元资产组成。目前,人民币仅有 8% 的外汇储备支持,这是自有数据以来的最低水平。

如果中国加大信贷创造,货币供应量将进一步增加。这加大了人民币兑美元脏浮动的压力。我认为出于国内和外交政治原因,中国希望保持美元兑人民币的稳定。

在国内,中国不想通过大规模贬值人民币来加剧资本外逃。此外,这增加了进口成本。中国进口食品和能源。当这些成本上升得太快,社会动荡就不远了。任何马克思主义者,尤其是中国的马克思主义者,从革命历史中得出的教训是,决不能让食品和能源的通胀率失控。

中国关心的关键因素是美利坚和平时期对人民币贬值的反应。我将在后面详细讨论,但人民币贬值使得中国商品更加便宜,减少了美国工厂回流的动力。为什么他们要建造昂贵的工厂并雇佣昂贵的技术工人(如果能找到的话),而他们的最终产品仍然无法与中国商品在价格上竞争?除非美国政府大规模提供企业福利,否则美国制造公司将继续在国外生产产品。

锈蚀地带

拜登在过去 30 年里失去制造业基地的州遭受了打击。如果中国贬值人民币,工作岗位将继续流失。如果拜登不赢得这些州,他就会输掉选举。特朗普在 2016 年的胜利在边缘上来自于在这些对中国持反感的锈带州的胜利。

一些读者可能会认为拜登的助手们终于明白了;反华言论和行动更频繁地来自拜登政府。事实上,拜登刚刚宣布再次提高对中国原产商品的关税,如电动汽车。

我的反驳是,中国商品并不总是直接从中国运出。如果产品足够便宜,中国会先出口到一个对美国友好的国家,然后再最终进入美国。然后,这些商品被视为来自另一个国家,而不是中国。

这是中国对墨西哥(白色)、越南(黄色)和美国(绿色)的出口图表。特朗普的任期始于 2017 年,这是该指数的起始日期,值为 100 。中国与墨西哥之间的贸易增长了 154% ,与越南之间的贸易增长了 203% ,但与美国的贸易仅增长了 8% 。显然,与美国的贸易价值远高于墨西哥和越南,但很明显,中国正在利用这两个国家作为商品通过其边界进入美国的中转站。

如果商品质量高且价格低,它会进入美国。虽然政治家们会大张旗鼓地对“倾销”商品实施惩罚性关税,但中国可以轻松地转移出口目的地。越南和墨西哥等国家很乐意通过允许商品通过其边境进入美国来赚取少量佣金。

拜登必须赢得这些战场州才能阻止特朗普。拜登在选举前无法承受人民币贬值。中国将利用这种对选举失败的恐惧来达到自己的目的。

中国威胁

过去几个季度,国务卿布林肯和财政部长耶伦多次访问北京。我想象谈话的真正核心围绕着中国的威胁。

如果美国不让日本加强日元,中国将通过将人民币兑美元贬值并将其通缩出口到世界做出回应。通缩通过大量生产的廉价商品出口。

中国还施压耶伦实行弱美元政策,通过任何必要手段增加全球美元供应。这使得中国能够再次进行重磅刺激,因为在相对基础上,人民币信贷创造的速度将与美元相匹配。

作为回报,中国将保持美元兑人民币汇率稳定。人民币不会贬值兑美元。也许中国甚至同意限制其向美国出口的产品数量,以帮助美国公司回流生产。

如果耶伦和布林肯对这一威胁犹豫不决,我会提出核货币选项。

据估计,中国囤积了超过 31, 000 吨黄金。这是政府和私人持有量的总和。党实际上拥有中国的一切,所以我将政府和私人持有量加在一起。按照今天的价格,这些黄金价值约 2.34 万亿美元。人民币隐性地有 6% 的黄金支持。我将中国报告的人民币货币供应量除以中国所有黄金的价值。

如前所述,中国的外汇储备/M 2 比率为 8% 。人民币大致等比例由美元和黄金支持。

我的威胁将是宣布人民币兑黄金的浮动。中国可以通过以下方式实现这一结果:

尽快将美国国债换成黄金。在某个时候,美国可能会冻结中国的资产或限制中国出售其约 1 万亿美元美国国债的能力。但我相信中国能够迅速以抛售价格出售几千亿美元的美国国债,然后美国政客们才会有所反应。

指示任何持有美国股票或美国国债的国有企业也出售并购买黄金。

宣布人民币将按当前水平的 20% 至 30% 的贬值与黄金挂钩。黄金以人民币计价的价格将上涨(XAUCNY 上涨)。

黄金在上海期货交易所(SFE)相对于伦敦金银市场协会(LBMA)定盘价存在溢价。这导致交易员通过长期期货合约在伦敦交割黄金,并通过短期期货合约在上海交割,从而进行套利。这将黄金从西方运往东方。

随着全球金价上涨,而伦敦金银市场协会成员仓库的实物黄金库存减少,一家或多家西方主要金融机构因缺乏实物黄金而破产。据传西方金融机构在纸质衍生品市场上裸卖空黄金。这将是“游戏驿站”的升级版,因为它可能会由于系统内嵌入的疯狂杠杆而导致整个西方金融体系崩溃。

美联储被迫印钞以拯救银行系统,增加美元供应。这有助于加强人民币兑美元的汇率。

在阅读了这些假设情景后,读者可能会想知道为什么我认为美国能够左右日本的货币政策。关键假设是,通过威胁美国,中国可以说服美国指示日本加强日元。

在 1970 年代和 1980 年代,日本经常同意加强日元,以减少其相对于美国和西欧(主要是德国)的出口竞争力。

上图是美元兑日元的走势图。1970 年代初,美元兑日元为 350 ,想象一下当时日元商品对通货膨胀中的美国人有多便宜。

耶伦完全有能力礼貌地建议日本公司这次加强日元,以防止中国的报复。

如果日本配合,他们会怎么做?让我说明为什么日本无法通过指示日本央行提高利率和结束其量化宽松政策来加强日元。

日本债务数学

我想快速解释为什么如果日本央行提高利率,他们会比 Sam Bankman-Fried 在证人席上融化得更快。

日本央行拥有超过 50% 的所有未偿还的日本国债。他们基本上固定了 10 年期或更短期债券的价格。他们真正关心的是 10 年期日本国债的利率,因为这是许多固定收益产品(公司贷款、抵押贷款等)的参考利率。假设他们的整个投资组合都由 10 年期日本国债组成。

目前,最新的 10 年期日本国债#374 的价格为 98.682 ,收益率为 0.954% 。假设日本央行将政策利率提高到与目前的 10 年期美国国债收益率 4.48% 相匹配。此时日本国债的价格为 70.951 ,或下降了 28% (我使用了彭博社的<YAS>债券定价功能)。假设日本央行拥有 585.2 万亿日元的债券,美元兑日元汇率为 156 ,这是一个 1.05 万亿美元的市值损失。

损失这么多钱,对日本央行对日元持有者的欺诈就是致命的。日本央行仅持有 322.5 亿美元的股本资本。甚至加密货币的极端交易者也不会像日本央行那样高杠杆交易。看到这些损失,如果你持有日元或日元计价的资产,你会怎么做?抛售或对冲。在任何情况下,美元兑日元都会迅速升至 200 以上,比 Su Zhu 和 Kyle Davis 逃避英属维尔京群岛法院指定的清算人还快。

如果日本央行真的不得不提高利率以缩小美元兑日元的利差,他们首先会迫使国内受监管的资金池(银行、保险公司和养老金基金)购买日本国债。为此,这些实体将出售其外汇美元资产,主要是美国国债和美国股票,用这些美元购买日元,然后购买日本央行的负实际收益高价日本国债。

从会计角度来看,只要这些机构持有到期,他们就不会对其日本国债投资组合进行市值调整并报告巨额亏损。然而,他们的客户,即他们管理资金的人,将被财政压制以拯救日本央行。

从美利坚和平时期的角度来看,这是一个糟糕的结果,因为日本私营部门将出售数万亿美元的美国国债和美国股票。

无论耶伦建议的加强日元的解决方案是什么,都不能要求日本央行提高利率。

轻松按钮

如上所述,有一种方法可以削弱美元,让中国能够重新刺激其经济,并在不需要出售美国国债的情况下加强日元。我将讨论如何通过无限的美元兑日元货币互换来解决这个问题。

为了削弱美元,必须增加其供应量。想象一下,日本需要 1 万亿美元的火力将日元从 156 一夜之间加强到 100 。美联储用 1 万亿美元交换等量的日元。美联储印刷美元,日本央行印刷日元。对每个中央银行来说,这都不花任何成本,因为他们拥有各自的国内货币印刷机。

这些美元退出日本央行的资产负债表,因为日本财政部必须在公开市场上购买日元。美联储对日元没有用途,所以它留在美联储的资产负债表上。当一种货币被创造但留在中央银行的资产负债表上时,它已经被消毒。美联储消毒了日元,但日本央行将 1 万亿美元释放到全球货币市场。因此,美元对所有其他货币贬值,因为其供应量增加了。

由于美元贬值,中国可以创造更多的在岸人民币信贷来应对通缩的恶劣影响。如果中国希望保持美元兑人民币汇率在 7.22 ,它可以创造额外的 7.22 万亿元人民币(1 万亿美元* 7.22 美元兑人民币)国内信贷。

人民币兑日元汇率下跌,这对中国来说是贬值,从日本的角度来看是升值。全球人民币供应增加,而由于日本财政部用美元购买日元,日元减少。现在,日元在购买力平价基础上对人民币来说是公平定价的。

任何以美元计价的资产价格上涨。这对美国股票和美国政府来说都是好事,因为它对利润征收资本利得税。这对日本公司来说是好事,因为它们集体拥有超过 3 万亿美元的美元资产。加密货币飙升,因为系统中有更多的美元和人民币流动性。

日本国内通胀下降,因为由于日元走强,进口能源成本下降。然而,由于货币走强,出口将受到影响。

大家都有所得,有些人比其他人更多,但这有助于在美国总统选举前保持全球美元体系的完整。没有国家需要做出对其国内政治地位产生负面影响的痛苦选择。

为了理解美国参与此类行为的风险,首先,我需要将收益率曲线控制(YCC)和这种美元兑日元互换骗局之间画出等式。

相同但不同

什么是 YCC?

当一个中央银行愿意印无限量的钱来购买债券,以在政治上合适的水平上固定价格和收益率时,就会出现这种情况。由于 YCC,货币供应量增加,导致货币贬值。

什么是美元兑日元互换安排?

美联储准备印无限量的美元,以便日本央行可以延迟提高利率,从而避免出售美国国债。

这两种政策的结果是相同的;即美国国债收益率低于原本的水平。此外,随着供应增加,美元将贬值。

互换线在政治上更好,因为它发生在暗中。大多数平民甚至贵族都不理解这些工具如何工作或它们在美联储资产负债表上的位置。它也不需要与美国国会协商,因为美联储在几十年前就获得了这些权力。

YCC 更加明显,肯定会引起关注和愤怒的公民的激烈反对。

风险

风险在于美元贬值过多。一旦市场将美元兑日元互换线等同于 YCC,那么美元将急速贬值至海底。当互换被解除时,这将意味着美元储备体系的终结。

鉴于市场需要许多年才能迫使这种解除,关注今天支持的政治家将支持扩大美元兑日元互换线。

留心

你如何监控我是对还是错?

比 Solana 开发者监控正常运行时间更密切地关注美元兑日元汇率。事实上,要更加密切地关注……

美元兑日元的利差问题没有得到解决。因此,无论干预措施如何,日元将继续走弱。在每次干预之后,打开这个网页并监控美元兑日元互换线的规模。在彭博社上,监控 FESLTOTL 指数。如果它开始显著增加,我的意思是以数十亿美元计,那么你就知道这是精英们选择的道路。

此时,将美元互换线的规模添加到你的美元流动性指数中。坐下来,观察加密货币以法币计价的上涨。

错误

我可能有两种错误的方式。

日本央行通过大幅提高利率来改变其弱势日元政策,并表示将继续下去。大幅提高,我指的是 2% 或更多。仅仅 0.25% 的加息不会削减美元和日元之间的 5.4% 的利差。

日元继续走弱,美国和日本对此无所作为。中国通过将人民币兑美元贬值或将其与黄金挂钩来进行报复。

如果上述任何一种情况发生,最终将导致美国以某种形式的 YCC,但通往 YCC 的道路是复杂的。我有一个关于从这里到那里的事件顺序的理论,如果有必要,我会发表一系列关于这段旅程的文章。

时机是关键

市场知道日元太弱。我相信日元贬值的速度将在秋季加快。这将对美国、日本和中国施加压力,要求他们采取行动。美国大选是拜登政府想出解决方案的关键推动因素。

我认为美元兑日元的飙升至 200 是足够的,让化学兄弟播放“Push the Button”。

这是所有加密货币交易者必须时刻监控美元兑日元的简化版本。我相信掌管美利坚和平时期的小丑旅会选择轻松的方式。这只是政治上的合理选择。

如果我的理论成为现实,任何机构投资者都可以轻松购买一只美国上市的比特币 ETF。比特币是在全球法币贬值面前表现最好的资产,他们知道这一点。当处理弱日元的问题时,我将数学估计流入比特币复合体的资金如何将价格推高到 100 万美元甚至更高。保持想象力,保持乐观,现在不是做胆小鬼的时候。