摘要:不知道大家有没有发现,在牛市中,很多人是没有赚到大钱的,甚至还有一大部分人出现亏损,每次都是高点买入,低点卖出。如何在牛市不被 FOMO 情绪影响,又如何在焦躁中寻找自己的领域,心若明镜的去看项目?相信这是大多数人都了解的问题。顺势而为小米...

不知道大家有没有发现,在牛市中,很多人是没有赚到大钱的,甚至还有一大部分人出现亏损,每次都是高点买入,低点卖出。如何在牛市不被 FOMO 情绪影响,又如何在焦躁中寻找自己的领域,心若明镜的去看项目?相信这是大多数人都了解的问题。

顺势而为

小米的创始人雷军曾经说过一句话,意思就是表达:「世界上有很多聪明的人,也有很多勤奋的人,聪明和勤奋只是先决条件,成功的关键却是顺势而为!」

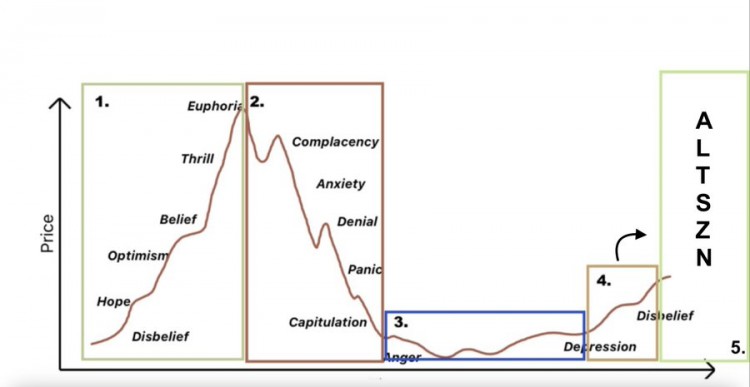

投资领域中,顺势而为是一个不可忽视的重要因素。在这一轮比特币小牛市中,我们可以看到三重驱动力的推动:华尔街机构投资者机构加持、富人投资者的资产避险策略、散户投资者的无脑买入。然而,我们身边总会存在一些固步自封、执迷不悟的投资者,他们带着主观臆断,死扣不放,总以为会出现「312」、「519」这样极端行情,陷入了偏执的泥淖,用一个贴切的词语形容,那便是「犟」。

这类投资者往往在牛市的低点进行做空,在牛市的高点进行止损,形成了一种恶性循环。他们违背了投资的基本原则,执迷于主观猜想,丧失了理性判断的能力。专业的投资人应该保持开放的思维,时刻关注市场的脉络,顺应趋势而为,以免被主观意识所蒙蔽,陷入被动局面。只有明智地把控风险,理智地分析形势,我们才能在浮沉的行情中,掌握先机,赚取丰厚的回报。

筛选出有价值的信息

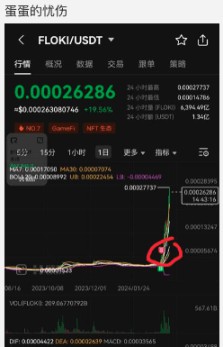

很多人往往会被外界的诱惑所蒙蔽,丧失理性判断。最典型的例子便是新兴铭文赛道的流行,首先我们不能否认铭文对于行业的贡献。对于币圈资深人士而言,但是 95% 的铭文项目背后往往只是一个投机组织,本质上是一种「击鼓传花」式的「郁金香骗局」。然而,在社交媒体的渲染下,总会出现一些所谓的「传奇故事」,声称某个铭文项目暴涨数百倍甚至上千倍,导致幸存者偏差,认为所有的铭文都是值得投资的项目。

遗憾的是,大多数铭文项目的结局注定是归零。当普通投资者对这个领域的风险缺乏全面认知时,盲目跟风会导致人财两空的惨痛代价。因此,我们必须保持清醒的头脑,理智分析项目的本质,而不是被蜃景所蛊惑。只有对赛道有深刻的了解,对项目有独到的见解,我们才能在汹涌的投资浪潮中恃稳泰然,避免被裹挟其中,从而赢得真正的回报。

这就是典型的羊群效应:实验经济学中的羊群效应指的是个体受到他人行为的影响,从而趋向于模仿他人。在币圈,数字货币的价格波动往往受到市场情绪和大众炒作的影响。一旦某个赛道的数字货币价格开始上涨,其他投资者可能因为羊群效应而跟风,导致更多的人加入炒作行列。以上的打铭文某种程度属于羊群效应。

稳定投资心态

日常的加密货币合约交易中,我们的社交媒体里就时有发生这样的情况:总会冒出一些人炫耀他们参与的某个合约项目,开了百倍的多单或者空单然后声称一夜之间赚取了 2000% 的离谱收益。更有甚者,一些 KOL 宣称在短短两个月内就在币圈就从 500USDT 赚得了百万 USDT 的故事。

3.1 不能盲目梭哈

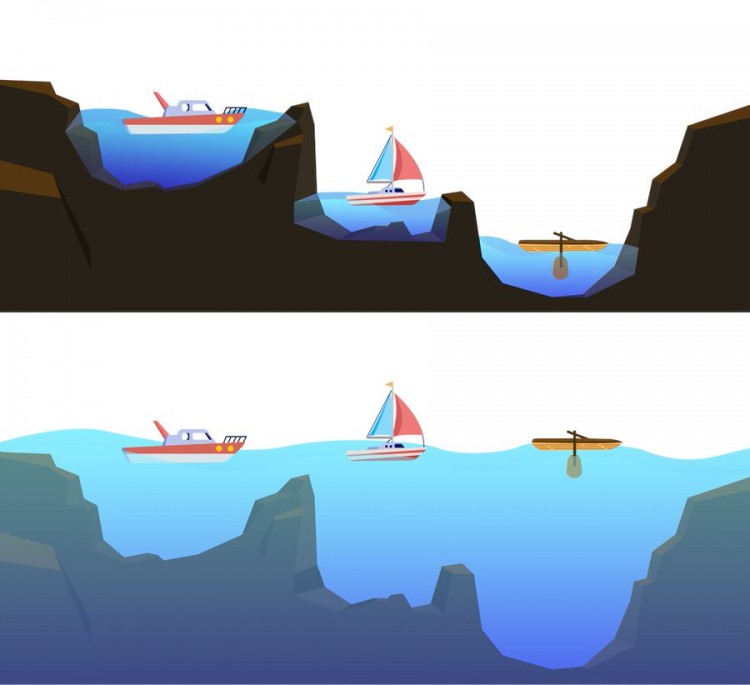

你或许曾经听过有人跟你吐槽,某个合约他本可以一下子赚到 50 万刀,可现在只赚了 20 万刀。面对这些虚夸夸大的故事,我们内心或多或少会受到干扰。当听闻身边人抱怨错失一笔 50 万美元的利润时,我们的心境往往扑朔迷离。一方面替他感到遗憾,另一方面又对他的收益心生羡慕。这种复杂的情绪很容易让我们萌生全职投机的念头,甚至产生不计后果、孤注一掷的冲动交易。然而,一旦抱有这种危险的想法,那就意味着我们已经远离理性的航道,置身于狂风骤雨之中了。

3.2 不要「红眼病」

投资心态对个人投资行为有着深远的影响,这种影响往往隐藏在决策过程中,包括风险偏好、时间偏好等心理因素。俗话说得好:「看多不做多,看空不做空」,这种观望态度在投资决策中并不罕见。很多人对于自己看好却没有实际落实的项目往往会萌生遗憾,纠结于错失的机会。

例如,我们经常会听到这样的感叹:「早就看好 AR 那个项目会突破 40 美元,短短几天就翻了四五倍。当初对 PEPE 和 SHIB 这些项目也是充满信心的,可惜由于恐高情绪没有买入。最令人扼腕的是 ORDI 项目,我曾在 4 美元时买入,却在 3 美元时随即抛售,如今它已经飙升至今天的高位,实在太可惜了。」这样的感叹比比皆是,不仅是在别人身上,我们自己身上也经常发生类似的情形。

面对他人的财富事迹,人们往往会对自己的决策产生过度自责,觉得错失了太多机会。看着身边的人一个个发家致富,自己却无所作为,反差之大令人沮丧。然而,过多的自责只会陷入无谓的懊悔之中,关键是要保持积极乐观的心态,客观分析过去的决策,吸取经验教训,未来把握好每一个良机。

3.3 不要自我否定

上述现象可归纳为「自我否定」的一种体现,这正是行为金融学所探讨的重点——心理因素如何影响投资者的决策及市场波动。对于那些尚未遭受重大损失的投资人而言,虽然他们没有亏钱,但面对他人的获利,也会产生遗憾和自我怀疑的情绪。

然而,遭遇大额爆仓的往往会特别痛苦,生活失去希望,内心麻木无助,甚至怀疑自我价值。事实上,这种所谓的「投资错失」并非过错,别人获利只是因为拥有更充足的资金实力,这是典型的马太效应。「错失」并非真正错过了财富密码,主要原因在于个人资金有限,在有限资金的情况下,只能选择风险较低、收益相对稳健的投资渠道,这是出于风险规避的考虑。

3.4 积极思考和应对

南橘北枳 - 切勿一味盲目竞对

回归理性,有些东西没有可比性,也不是纯粹的复制黏贴效应。有人把铭文说成当初的 DOGE,说 DOGE 本身不也没什么逻辑,没什么应用,其价格不照样涨很高。

但是这里笔者只提一点:DOGE 可以买特斯拉,可以上火箭,可以各大商场购物,有多家万亿市值的实体信用背书;而这些各种铭文的信用背书在哪里?后面有什么实业支撑?有什么现实应用?你想的是照搬 SHIB/DOGE 的逻辑,而这些项目的后面都是投机主义者,底层的东西都不一样。

所以我们需要做的事情:超越主动行为。其实在这一波的涨幅中,传统的公链项目或者优质的项目并没有受到应有的重视。在数字货币炒作中,由于市场情绪和信息不对称,投资者可能受到情绪和短期收益的驱使,而不是基于深思熟虑的长期投资理性。

在投资决策中,应当保持客观理性的心态,对过往的决策虚心学习、汲取经验,而非陷入无谓的自责之中。同时也要清醒认知到,资金实力的差异造就了收益率的差距,这并非个人的过错。未来,更应顺应自身条件,选择风险可控的投资方式,稳健前行。

四、深挖行业龙头

4.1 看机构投什么

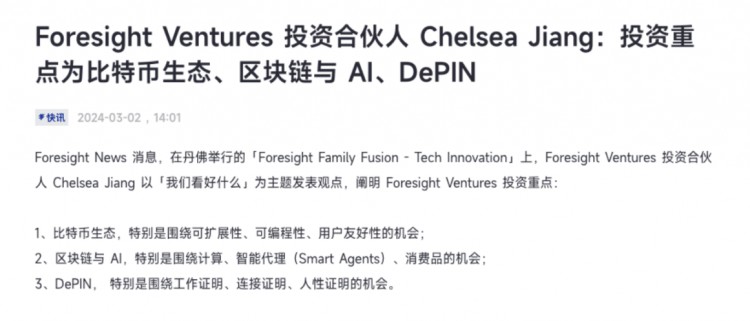

就以上面的 AR 为例,一定要关注市场上热点在看什么?我们可以去总结市面上的机构投资人她们看好的赛道,比如 HashKey 和 Fenbushi Capital 在 2023 年初就布局了以下重三大赛道:Web3 Massive Adoption、DePIN、AI。

再比如 Foresight Ventures 看重的比特币生态、区块链与 AI、DePIN。

当下,两大知名机构均看好了去中心化身份识别 (DePIN) 和人工智能 (AI) 这两大赛道的发展前景。在 DePIN 领域中,AR 项目无疑是当之无愿的龙头项目之一。通过分析这些公开信息,我们可以提前布局,直接投资这些热门赛道的头部项目。

4.2 多方收集信息验证龙头

作为资深投资者,我们应该时刻关注市场动向,紧跟行业发展趋势。一旦发现了具有前景的新兴赛道,特别是得到行业权威机构的认可和看好时,我们就应当及时进行研究分析,寻找其中的投资机会。

通过对比各个赛道内项目的实力、技术水平、发展潜力等,我们可以锁定该领域中的头部项目,着重布局。毕竟,在新兴赛道的初期阶段,龙头项目往往会凭借先发优势和技术领先地位,吸引大量资金和资源流入,获得巨大的发展机遇。

五、重视投资逻辑

在加密货币市场中,我们时常会观察到这样一种现象:比特币价格上涨时,理论上其他公链币种应该会随之获利,但反观情况却并非如此,部分公链货币反而出现了下跌。这种「逆势」走势并非异常,实际上是资金在加密货币市场内部进行了「吸血」式的转移,将其他公链项目的资金吸引流向了比特币。

5.1 币圈的牛顿第一定律

我们可以借助牛顿第一定律来解释这一现象。惯性定律指出,一个物体在没有外力作用的情况下,将保持匀速直线运动或静止不动。将这一定律应用于加密货币市场的资金流动,我们就能理解为什么资金不会持续增长,而是在市场内部循环流动的原因。

加密货币市场就如同一个封闭的系统,总体资金量在没有外部干预的情况下是保持恒定的。当比特币吸引了大量资金流入时,其他项目的资金就会相应流失,形成「吸血效应」。反之,当其他公链项目导入了新的资金时,就会从比特币市场抽走部分资金,以此保持整个系统内部的动态平衡。

因此,加密货币市场的资金并非是永续增长,而是在内部不同项目之间进行循环流动。这就是牛顿第一定律在币圈领域的一种独特体现。

5.2 关注圈内外资金流动

当然随着牛市的来临,市场也在不断加入新的血液和资金。

资金不断增加的惯性:币圈中的初始资金可能源于投资、交易等活动,形成了一定的资本基础。这些资金具有一定的「惯性」,即它们会在系统中保持运动,通过不断的交易、投资、挖矿等操作,资金可能会呈现增加的趋势。所以我们需要关于 USDT 的增量,各个稳定币相关铸造和销毁情况。

内部资金循环:然而,由于市场的波动、投资风险等因素,资金并非一直呈线性增长。牛顿第一定律的解释在于,资金会在内部形成一种循环,不断经历涨跌、流动,而非一直朝着单一方向增加。

操作作为外力的作用:币圈中的各种操作,例如交易、投资决策等,可以看作是对资金状态的外力作用。这些操作可能导致资金的增加,也可能引起资金的减少,取决于市场状况和个体决策。

假如把币圈当作一个整体,所有人都在赚钱,那么这个「钱」到底从何处来,或者说是谁在助推这个赛道的不断爆发?币圈中的资金流动不是一成不变的,而是受到各种外部因素的作用,形成一种复杂的内部循环。操作和市场因素在这个过程中起到了调控资金流向的作用,使得资金的变化具有一定的不确定性。

币圈中的资金循环和操作也受到更多因素的影响,如市场心理、新闻事件、技术分析等。这些因素可能导致市场中的不对称性,而不仅仅是资金的精确对称循环。当然,金融市场中的资金流动也受到整个经济环境和全球市场的影响,这些因素远比牛顿第一定律所描述的简单物理规律更为复杂。

5.3 市场效率偏差

还有关于美联储的相关利率公布,每次利率公布都会发生市场效率偏差,实验经济学关注市场的效率问题,即市场是否能够充分反映信息。在数字货币炒作中,市场可能因为投资者的过度反应和情绪波动而失去一定的效率。使用实验方法来研究人们在特定经济情境下的行为,以检验理论和推断关于决策过程的规律。

5.4 重视价值投资

就以 BNB 为例,当年发行之后,几乎是一直维持着下跌走势,,但是从长期的价值投资而言,现在的价格可想而知,很多人都会在几美金或者十几美金的时候抛掉资金,哪怕 SEC 对 CZ 的处罚这么剧烈,这时候币安的额价格依然坚挺。

在 BiB Exchange 里有个「老王隔壁老哥」的投资人,他主要持仓 BNB 和 BiB,他的投资逻辑就很简单,加密数字货币越繁荣,整个市场量就越大,那么交易所处理的交易越多,利润越高,平台币越值钱,一个简单的逻辑,价值投资,而且不是像某些段时间内就一波高点,很多人高位上车的 token 一样,能够持之以恒,长期持有。

六、未来看什么赛道

这么多好项目,写一篇文章也不能只谈社会现象,这里作者也不是推荐某个赛道或者具体某个项目,我们不应过于追捧某个特定赛道或项目,而是需要从多个维度全面分析和评估。以下是一些需要重点关注的核心因素:

市值与潜增空间:确保所投资的数字货币拥有足够大的市值,以保证其流动性和市场稳定性。同时也要研究该项目的潜在市值增长空间,了解当前市值与其发展阶段的关系。通俗地说,如果某赛道龙头未来有百亿美元的市值预期,而现在仅为数亿美元,那就存在较大的上涨空间。

赛道与实用性:应该优先选择处于具有增长潜力的赛道上的项目,如 DeFi、AI、DePIN 等热门领域。并评估项目的实际用途和解决的问题,确保其在市场上有实际价值。

用户基础与采用率:了解项目的用户群体规模及用户参与程度。研究其在实践中的应用采用率,看其是否切实解决实际问题并获得广泛认可。

运营团队实力:首先需要审视项目的核心团队成员背景、经验和过往的成功履历。同时也要确保项目配备了强大的开发团队,能够高效推出产品并及时应对技术挑战。

投资人支持:虽然目前有种流于表面的观点认为投资人支持不重要,但在专业领域投资人的眼光仍不容忽视。知名投资机构的支持往往能为项目增添可信度。需要评估投资方的背景和在行业内的声誉,了解项目的信任程度。

技术实力与安全性:评估项目的底层技术实力,确保其具备可持续发展的基础。尤其要重视项目在安全性方面的记录,防范潜在的攻击和漏洞风险,这一点对 DeFi 协议项目而言尤为关键。

社区活跃度与治理:关注项目的社交媒体和社区论坛,了解其社区的活跃程度和反馈情况。同时评估项目的治理机制,保证社区拥有一定程度的参与权和决策权。

总结

不以物喜,不以己悲,很多时候不必羡慕别人获得什么,重要的是不要被他人的操作影响自己的原则。实验经济学、投资心理学和行为经济学这三者酝酿着是是非非的牛市初期的市场,很多时候是捉摸不透的,又不想错过大的风口,又想坚持自己的投资逻辑,这是很难的事情,毕竟鱼与熊掌不可兼得。

身在牛市,了解加密货币及区块链技术的本质和发展趋势,而不只关注短期价格波动。加密货币代表了一种新兴的价值互联网,是未来金融和经济体系的重要组成部分。制定长期的投资策略和计划,不要盲目追涨杀跌。合理控制风险敞口,分散投资组合。长期价值投资往往比短线操作更可靠。保持耐心和定力,不要被非理性狂热所影响。过度狂热往往预示着泡沫的形成,需要谨慎对待。

在牛市中保持冷静头脑,在熊市中要有耐心等待。周期性的波动是市场常态,需要逆向思考和绝对价值判断。谨慎对待各种营销噱头和夸大其词的言论。当前加密货币市场欣欣向荣,前景广阔。但同时也存在较大的波动性和不确定性。需要我们保持清醒的头脑,既抓住机遇,又控制好风险,从容应对牛熊转换的情况。